Kiedy tradycyjne metody oszczędzania zaczynają tracić na popularności, lokaty bankowe wciąż pozostają jednym z najbezpieczniejszych sposobów pomnażania kapitału. Poznaj płynące z nich korzyści oraz dowiedz się, na co zwrócić uwagę przy wyborze najlepszej oferty.

Czym są lokaty bankowe?

Lokaty bankowe to produkty finansowe umożliwiające oszczędzanie poprzez zdeponowanie określonej kwoty pieniędzy w banku na z góry ustalony okres. W zamian za to bank wypłaca klientowi sumę powiększoną o naliczone odsetki.

Lokaty są uznawane za jeden z najbezpieczniejszych sposobów przechowywania oszczędności poprzez ochronę, którą zapewnia gwarancja depozytów. Środki zdeponowane w bankach są wówczas chronione do określonej kwoty (w Polsce do 100 000 euro na jednego deponenta w jednym banku).

Wysokość oprocentowania oraz zysk z lokat zależą od warunków ustalonych przez bank, takich jak czas trwania depozytu czy rodzaj lokaty. Dzięki tym czynnikom, lokaty mogą być odpowiednim wyborem dla osób, które poszukują stabilnych form oszczędzania.

Jak obliczyć zysk z lokaty – wzór na obliczenie odsetek

Obliczanie odsetek od lokaty to sposób na oszacowanie, ile zyskasz na swojej inwestycji w banku. Wysokość odsetek zależy od wielu czynników, takich jak oprocentowanie, czas trwania lokaty oraz sposób kapitalizacji odsetek.

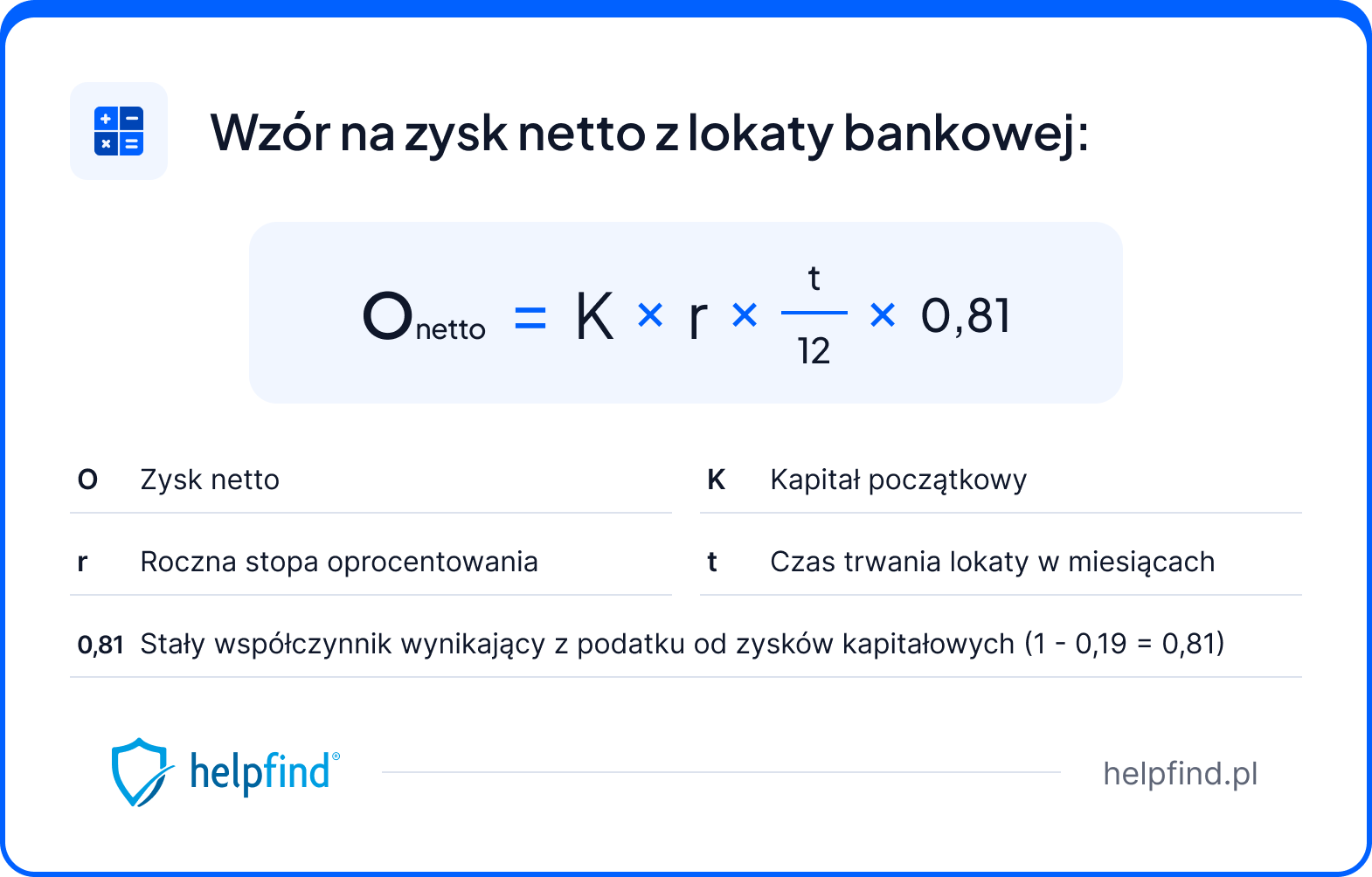

Wzór na obliczenie zysku z lokaty bankowej

Korzystając ze wzoru na obliczanie odsetek od lokaty, możemy dostosować kalkulacje do naszych bieżących oszczędności, oszacować potencjalny zysk i wprowadzić różne wartości, takie jak wysokość oprocentowania czy czas trwania lokaty. Dzięki temu możemy precyzyjnie zaplanować, jak nasze oszczędności będą się pomnażać w zależności od wybranej oferty bankowej.

Przykład

Rodzaje lokat bankowych

Banki oferują wiele rodzajów lokat bankowych, o różnych warunkach, oprocentowaniu oraz czasie trwania – dzięki temu można je dostosować do potrzeb i celów oszczędzających.

Jakie rodzaje lokat bankowych wyróżniamy?

- Lokaty standardowe – najczęściej spotykany typ depozytu. Klient wpłaca kwotę na określony czas (zwykle od kilku miesięcy do kilku lat), otrzymuje gwarancję na stałe oprocentowanie, a jego środki są chronione przez Bankowy Fundusz Gwarancyjny do kwoty 100 000 euro. Niestety, wcześniejsze zerwanie umowy może skutkować utratą wypracowanych odsetek.

- Lokaty progresywne – oprocentowanie lokaty rośnie wraz z upływem czasu, co w praktyce oznacza, że im dłuższy jest czas pozostania środków na lokacie, tym wyższe będą odsetki. Lokaty progresywne mogą być korzystne dla osób, które planują długoterminowe oszczędzanie, z tego względu, że zyski rosną z czasem, ale mogą wymagać dłuższego okresu zamrożenia kapitału.

- Lokaty terminowe – okres trwania lokaty terminowej wynosi od kilku dni do kilku lat, a oprocentowanie lokat terminowych może być stałe lub zmienne. Różne okresy lokacji pozwalają na elastyczne dopasowanie do potrzeb klienta, a po zakończeniu klient otrzymuje wypłaconą kwotę oraz wypracowane odsetki.

- Lokaty strukturalne – są bardziej skomplikowanym produktem finansowym, łączą w sobie cechy tradycyjnej lokaty z inwestycjami w instrumenty finansowe, które cechują się wyższym ryzykiem. Część wpłaconych środków jest inwestowana w bezpieczne instrumenty, np. w obligacje, a część w bardziej ryzykowne, np. akcje. Większe ryzyko sprawia, że te lokaty mogą przynieść wyższe zyski niż tradycyjne.

- Lokaty oszczędnościowe – często oferują możliwość wpłat i wypłat w dowolnym momencie, co czyni je bardziej elastycznymi. Oprocentowanie tego rodzaju lokat jest zwykle gwarantowane przez cały okres trwania umowy, ale w przypadku oprocentowania zmiennego, może być ono dostosowane do warunków rynkowych.

- Lokaty walutowe – zakładane w obcych walutach, a ich zysk zależy od kursów walut. Korzystny dla osób, które spodziewają się korzystnych zmian na rynku walutowym lub chciałyby zabezpieczyć się przed wahaniami kursów.

- Lokaty rentierskie – wypłacane w regularnych odstępach czasu, zwykle co miesiąc. To zaleta zwłaszcza dla osób potrzebujących stałego dochodu z lokaty, np. emerytów.

- Lokaty nocne (overnight) – kapitał zostaje lokowany tylko na jedną noc. Jest popularna szczególnie wśród przedsiębiorców, którzy chcą zarobić w krótkim czasie na ulokowaniu nadwyżek finansowych.

- Lokaty inwestycyjne – dzięki inwestycjom w instrumenty pochodne lub inne aktywa, oferuje potencjał na wyższe odsetki, ale wiąże się z niższym oprocentowaniem. To bardziej ryzykowny typ lokat, mimo iż może przynieść większe zyski w pozytywnych warunkach rynkowych.

Każdy typ lokaty posiada zarówno zalety, jak i wady, a wybór odpowiedniej zależy od indywidualnych celów oszczędnościowych, okresu, na jaki klient planuje zamrozić środki oraz poziomu akceptowanego ryzyka.

Zalety i wady lokat bankowych – na co zwrócić uwagę?

Lokaty cieszą się dużą popularnością wśród osób poszukujących stabilnych i bezpiecznych sposobów oszczędzania – to jeden z najprostszych produktów finansowych, oferujący zysk w zamian za zamrożenie środków. Wiążą się jednak zarówno z zaletami, jak i wadami.

Jakie są wady i zalety lokat bankowych?

| Zalety lokat bankowych | Wady lokat bankowych |

| Są objęte Funduszem Gwarancyjnym (BFG) do kwoty 100 000 euro na jednego klienta w danym banku | W trakcie trwania lokaty nie ma możliwości wpłacania dodatkowych środków ani wypłacania części kapitału bez utraty wypracowanych odsetek |

| Oferują z góry określony zysk w postaci odsetek | Wiążą się z niższym oprocentowaniem niż bardziej ryzykowne formy inwestycji |

| Zakładanie lokat to prosty proces niewymagający specjalistycznej wiedzy finansowej | Są obciążone podatkiem od zysków kapitałowych, potocznie nazywanym podatkiem Belki, co wpływa na obniżenie zysku |

| Zyski nie zależą od sytuacji na rynku finansowym, dlatego nie są tak ryzykowne, jak akcje lub fundusze inwestycyjne | Jeśli oprocentowanie jest niskie, realna wartość oszczędności może maleć w wyniku inflacji |

| Instytucje finansowe często pozwalają na otwarcie lokaty z niewielką kwotą, z tego względu są dostępne dla szerokiego grona klientów | W niektórych przypadkach tylko spełnienie licznych warunków (np. status nowego klienta i otwarcie konta osobistego) daje możliwość skorzystania z pełnej oferty |

Jeśli zdecydujemy się założyć lokatę, to w obliczu przedstawionych korzyści i wad, warto zadać sobie pytanie, jakie kroki należy podjąć, żeby dokonać wyboru jak najkorzystniejszej oferty.

Jak wybrać najlepszą lokatę bankową?

Jeśli chcemy wybrać najlepszą lokatę bankową, musimy wziąć pod uwagę kilka czynników, takich jak: okres trwania umowy, wysokość oprocentowania oraz dodatkowe warunki oferowane przez instytucje finansowe. Znalezienie właściwego rozwiązania wiąże się z kompleksową analizą ofert oraz dopasowania ich do indywidualnych celów oszczędnościowych.

Kryteria wyboru najlepszej lokaty bankowej:

- Wysokość oprocentowania – to istotny czynnik przy wyborze lokaty bankowej. Trzeba pamiętać, podawana jest wartość brutto, a po odliczeniu podatku Belki, który wynosi 19%, zysk może ulec sporej zmianie.

- Typ stopy procentowej – oprocentowanie lokat może być stałe lub zmienne. Zmienne ulega modyfikacjom wobec warunków rynkowych, natomiast stałe pozostaje bez zmian przez cały okres trwania lokaty.

- Czas trwania lokaty – warto wcześniej podjąć decyzję dotyczącą okresu zamrożenia środków. Należy pamiętać, że wcześniejsze zerwanie umowy zwykle wiąże się z utratą odsetek.

- Częstotliwość kapitalizacji odsetek – kapitalizacja odsetek przez bank im częstsza, tym generuje więcej zysku, z tego względu, że odsetki zostają naliczone do kapitału.

- Rodzaj lokaty – wyróżniamy różne typy lokat, ale ważne, żeby zdawać sobie sprawę z tego, że każda jest oparta na innych mechanizmach.

- Wysokość opłat za wcześniejsze zerwanie umowy – najczęstszą konsekwencją zerwania lokaty przed terminem jest utrata naliczonych odsetek. Jeśli lokata zostanie rozwiązana przed upływem ustalonego czasu, duża ilość banków nie wypłaca żadnych odsetek.

- Dodatkowe wymagania banku – niektóre banki wymagają otwarcia konta osobistego lub innych produktów bankowych, istnieje również możliwość naliczenia niewielkich opłat administracyjnych związanych z procesem likwidacji lokaty.

Zanim jednak podejmiemy ostateczną decyzję, warto zapoznać się z aktualnymi ofertami i sprawdzić ranking lokat bankowych, dostępny na różnych stronach internetowych. Przydatne będzie też skorzystanie z tabeli oprocentowania, która umożliwia szybkie porównanie warunków oferowanych przez różne banki oraz zwrócenie uwagi na ograniczenia, takie jak minimalna i maksymalna kwota lokaty, która może różnić się w zależności od danej instytucji finansowej.

Lokaty bankowe a inne formy inwestycji

W obliczu nieustannie zmieniających się stóp procentowych, lokaty bankowe, choć nadal uważane za bezpieczny produkt finansowy, często oferują niższe zyski w porównaniu do innych form inwestycji. Z tego względu wielu inwestorów poszukuje alternatywnych rozwiązań i ofert zapewniających wyższy potencjał zwrotu.

Jakie wyróżniamy inne formy inwestycji i czym się różnią od lokat?

| Rodzaj inwestycji | Opis | Różnice w stosunku do lokat bankowych |

| Obligacje skarbowe | Oferują regularne płatności odsetkowe, różne rodzaje oprocentowania (stałe, zmienne, indeksowane inflacją) | Wyższe oprocentowanie, brak gwarancji zwrotu kapitału przez Bankowy Fundusz Gwarancyjny, możliwość sprzedaży na ryku wtórnym |

| Fundusze inwestycyjne | Zbiorowe inwestycje, lokujące kapitał w różnorodne aktywa, zarządzane przez fundusze | Potencjalnie wyższe zyski, większe ryzyko, brak gwarancji kapitału |

| Akcje giełdowe | Udziały w spółkach notowanych na giełdzie, dają możliwość zysku z dywidend i wzrostu wartości | Ryzyko związane z wahaniami rynku, przy tym możliwość uzyskania znacznych zysków |

| Nieruchomości | Inwestycje w mieszkania oraz budynki, mogą generować dochód pasywny | Wyższe koszty początkowe, dłuższy horyzont inwestycyjny |

| Kryptowaluty | Cyfrowe aktywa o zmiennej wartości, którymi można handlować na giełdach kryptowalut | Bardzo wysokie ryzyko, zmienność, możliwość dużych zysków w krótkim czasie |

Najczęściej zadawane pytania (FAQ)

Jakie są inne formy oszczędzania niż lokaty bankowe?

Oprócz lokat bankowych, w celu zgromadzenia dodatkowych środków na koncie, można skorzystać z oferty kont oszczędnościowych, które umożliwiają elastyczne wpłaty i wypłaty środków.

Czy lokaty bankowe są bezpieczne?

Lokaty bankowe są bardzo bezpiecznym produktem finansowym, z tego względu, że środki do określonego limitu obejmuje gwarancja Bankowego Funduszu Gwarancyjnego (BFG), a ryzyko utraty kapitału w lokacie standardowej praktycznie w ogóle nie istnieje.

Czy można wypłacić środki z lokaty bankowej przed terminem?

Tak, ale należy pamiętać, że będzie się to wiązało z utratą naliczonych odsetek. Dlatego ważne jest dokładne sprawdzenie warunków zerwania, które zostały umieszczone w umowie lokaty.

Dominika Krysiak

Na bieżąco śledzi oraz analizuje sytuację Frankowiczów w Polsce. Stara się poruszać te problemy oraz tematy, które najbardziej interesują osoby posiadające kredyt w helweckiej walucie. Prywatnie miłośniczka górskich wędrówek i dobrego amerykańskiego kina.

Poznajmy się

Poprzedni artykuł

Uszkodzony zderzak – co zrobić, jak ocenić zakres uszkodzeń?

Następny artykuł

Kolizja drogowa – co zrobić, jak otrzymać odszkodowanie?

artykuły na naszym blogu

Wiedza o odzyskiwaniu odszkodowań

Najnowsza wiedza odszkodowawcza czeka na Ciebie. Znamy się na tym!

Czytaj więcej z tej kategorii12.02.2026

13 min

Depozyt – kiedy się go stosuje i z czym się wiąże?

Czym jest depozyt, kiedy jest wymagany i jak działa w praktyce? Sprawdź najważniejsze informacje o depozycie w banku, umowach i rozliczeniach finansow...

Finanse

10.02.2026

13 min

Już wkrótce nowy wyrok TSUE WIBOR – co może oznaczać dla kredytobiorców?

Wyrok TSUE WIBOR już 12 lutego. Sprawdź, czego dotyczy sprawa, jakie znaczenie mają obowiązki informacyjne banków i co może oznaczać dla kredytobiorcó...

Finanse

10.02.2026

13 min

Czy służebność przesyłu ogranicza twoją działkę?

Masz słup, kable lub rury na działce? Sprawdź, jak służebność przesyłu ogranicza grunt i kiedy możesz żądać wynagrodzenia....

Nieruchomości

Nieudana inwestycja długoterminowa?

Mówimy o polisolokatach. Dla wielu inwestorów pojawiła się szansa na odzyskanie utraconych pieniędzy.

Pomagamy w pozyskaniu dokumentów

Unieważnij polisolokatę

Odzyskaj wszystko co zostało wpłacone

Bezpłatna analiza Twojej sprawy

Bezpłatna analiza 0 zł

Zgłoś sprawę on-line