Planujesz zaciągniecie zobowiązania finansowego w banku i zastanawiasz się, czy je otrzymasz? Zdolność kredytowa jest niezbędna do realizacji twoich finansowych planów. W tym artykule przeczytasz, od czego ona zależy, co wpływa na decyzję banku, w jaki sposób ją obliczyć i na jaki kredyt możesz sobie pozwolić.

Czym jest zdolność kredytowa?

Zdolność kredytowa jest ważnym wskaźnikiem w procesie ubiegania się o kredyt, ponieważ określa możliwość spłaty zobowiązania finansowego przez kredytobiorcę, który – jeśli posiada wystarczające dochody i stabilną sytuację majątkową – będzie w stanie regularnie spłacać raty zadłużenia.

Przed przyznaniem kredytu banki przeprowadzają dokładną analizę zdolności kredytowej, co wpływa na decyzję o wysokości kredytu oraz jego warunkach. Osoby z wysoką zdolnością kredytową mogą korzystać z różnych produktów finansowych, np. oferty kredytów hipotecznych oraz leasingu.

W kolejnej części artykułu dowiesz się jakie są główne kryteria zdolności kredytowej oraz jak możesz ją poprawić.

Główne kryteria oceny zdolności kredytowej

Ocena zdolności kredytowej uwzględnia różne czynniki osobiste oraz finansowe, które mogą pomóc bankom w szacowaniu ryzyka związanego z udzieleniem kredytu. Zanim kredytobiorcy zaczną ubiegać się o finansowanie, muszą być świadomi wszystkich możliwych kryteriów wymaganych przez instytucje finansowe.

Główne kryteria, które wpływają na zdolność kredytową:

- Historia kredytowa – czyli zapis wszystkich działań finansowych klienta. Obejmuje: spłatę kredytów lub pożyczek, regularność w przesyłaniu płatności, rodzaj zobowiązania (czy to kredyt hipoteczny, konsolidacyjny, gotówkowy lub inny) oraz negatywne wpisy w BIK. Historia kredytowa jest bardzo ważna, bo świadczy o odpowiedzialności finansowej i zwiększa szansę na uzyskanie kredytu.

- Scoring kredytowy – punktowa ocena ryzyka kredytowego, którą przyznają banki. Jest oparta na analizie statystycznej, która bierze pod uwagę czynniki demograficzne, historię kredytową, dochody i wydatki oraz ilość zapytań kredytowych. Scoring odzwierciedla prawdopodobieństwo terminowości spłaty zobowiązania finansowego, a im wyższy jego wynik, tym mniejsze ryzyko dla banku.

- Wysokość dochodów – dochody wskazują na możliwość regularnego spłacania rat przez kredytobiorcę, a w związku z tym są bardzo istotne. Banki wymagają od klientów informacji o stabilności dochodów oraz ich źródle (np. działalności gospodarcze, wynagrodzenie z umowy o pracę lub emerytury), wysokości dochodów netto, a także dodatkowych źródłach dochodów takich jak: świadczenia socjalne, wynajem nieruchomości, inwestycje.

- Procedury bankowe – każdy bank ma własne wewnętrzne procedury i politykę, względem których dokonuje oceny zdolności kredytowej klientów. Procedury banków obejmują zazwyczaj: analizę dokumentów finansowych (wyciągi bankowe, zaświadczenia o dochodach), ocena wskaźników DTI czyli stosunku miesięcznych zobowiązań finansowych do dochodu netto i proces weryfikacyjny, polegający na rozmowie z doradcą oraz sprawdzenie informacji w bazach danych (BIK – Biurze Informacji Kredytowej, KRD – Krajowym Rejestrze Długów). Analiza banku może być ilościowa – oparta na liczbach i danych, bądź jakościowa – czyli subiektywna ocena indywidualnej zdolności klienta.

Zrozumienie tych kryteriów ułatwi nam przygotowanie się do procesu wnioskowania o kredyt, sprawi, że będziemy świadomi swojej sytuacji finansowej i bez problemu dokonamy jej poprawy.

Jak obliczyć zdolność kredytową samodzielnie?

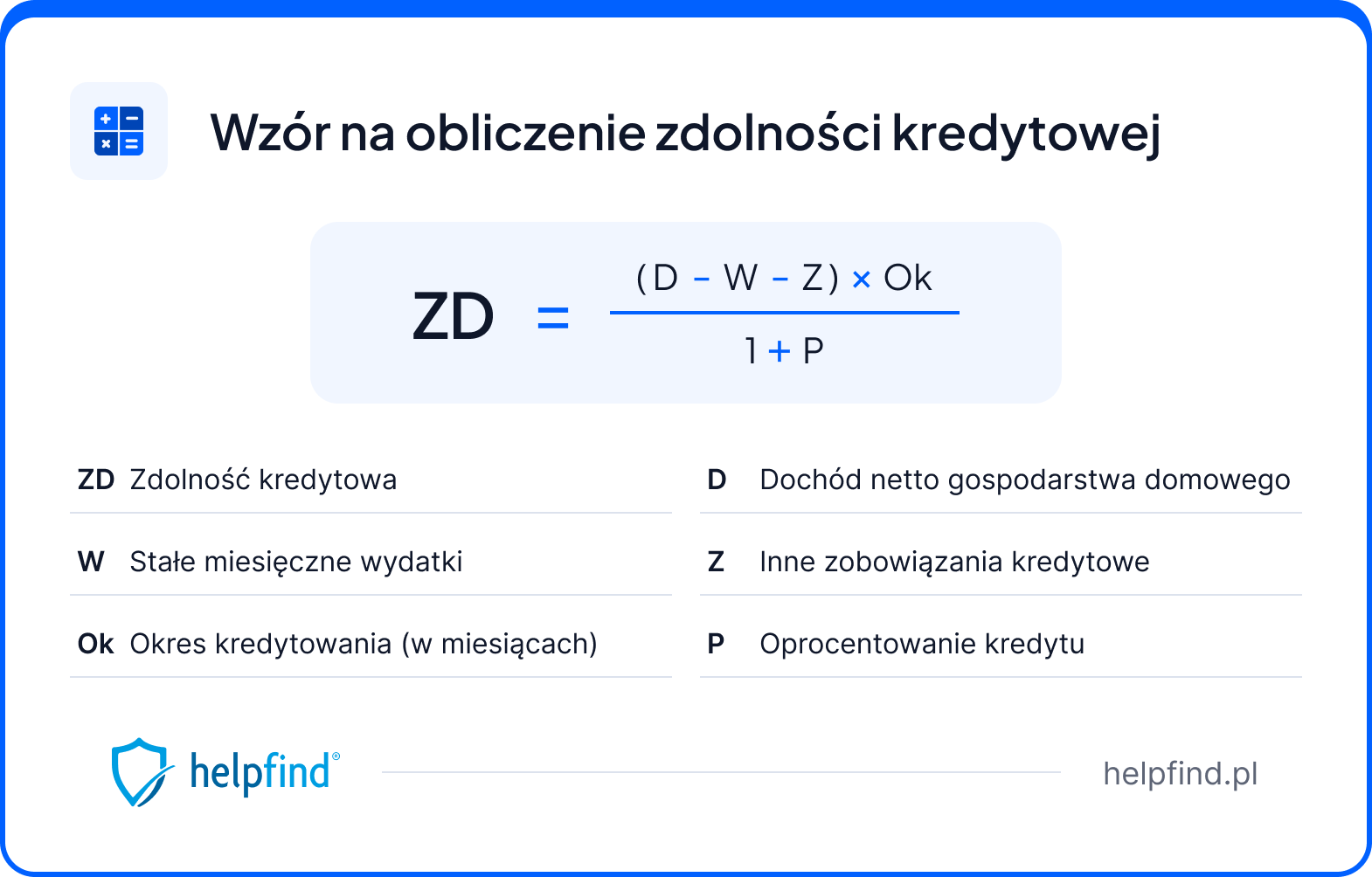

Nie istnieje jeden uniwersalny wzór na obliczenie zdolności kredytowej, ponieważ każdy bank stosuje różne metody i algorytmy, które uwzględniają odmienne czynniki. Możemy ją natomiast oszacować w przybliżeniu przy użyciu podstawowej formuły.

Jeśli chcesz sprawdzić zdolność kredytową, wystarczy że zbierzesz kilka podstawowych danych odnośnie swoich wydatków oraz zastosujesz poniższy wzór. Do tego potrzebne będą Ci informacje o dochodach netto gospodarstwa domowego, stałych wydatkach i innych zobowiązaniach. Kluczowe będzie również przedstawienie danych na tle oferty kredytu – szacunkowym okresie oraz przy przewidywanym oprocentowaniu.

Wzór na obliczenie zdolności kredytowej jest elastycznym rozwiązaniem, dzięki któremu możemy dostosować kalkulacje do naszych aktualnych dochodów i wydatków. W łatwy sposób podstawimy różne wartości, uwzględniając bieżące możliwości finansowe w ramach stałej, niezmiennej formuły.

Obliczenie zdolności kredytowej – przykład

Załóżmy, że: Dochód netto (D) = 8000 zł Wydatki (W) = 3000 zł| Inne zobowiązania (Z) = 500 zł| Okres kredytowania (Ok) = 300 miesięcy (25 lat)| Oprocentowanie roczne (P) = 7% = 0,07|

Najpierw obliczana jest kwota, którą Anna i Piotr mogą przeznaczyć na kredyt, odejmując wydatki i inne zobowiązania od dochodu: 8000-3000-500 = 4500 zł miesięcznie. Kwota 4500 zł jest mnożona przez okres kredytowania (300 miesięcy), a to daje nam wartość: 1 350 000 zł. Ostatecznie dzielimy kwotę 1 350 000 przez oprocentowanie roczne 1+P = 1,07. Uzyskujemy: 1 261 682 zł.

Anna i Piotr mogą maksymalnie otrzymać 1 261 682 zł kredytu, a dzięki temu mają solidną zdolność kredytową, która pozwoli im sfinansować zakup wymarzonego mieszkania bądź domu.

Jak poprawić swoją zdolność kredytową?

Poprawa zdolności kredytowej wymaga dobrze przemyślanej strategii, obejmującej zwiększenie dochodów, redukcję zadłużenia i odpowiedzialne zarządzanie finansami. Najważniejsze kroki, które mogą pomóc w poprawie naszej zdolności kredytowej to:

- Zwiększenie dochodów – jeśli posiadamy wyższe dochody netto, przekłada się to na zwiększenie możliwości finansowych. W celu ich poprawienia możemy podjąć dodatkową pracę, negocjować wynagrodzenie w obecnym miejscu zatrudnienia lub uwzględnić wpływy z działalności gospodarczej i pracy na umowę zlecenie, których wcześniej nie rejestrowaliśmy. Przy odpowiednim udokumentowaniu, bank może wziąć je pod uwagę.

- Redukcja zadłużenia – redukcja zadłużenia to podstawowy czynnik, który może poprawić zdolność kredytową. Żeby zmniejszyć zadłużenie powinniśmy postarać się spłacić istniejące kredyty oraz pożyczki i unikać opóźnień w spłacie rat, ponieważ może to wpłynąć negatywnie na nasz scoring kredytowy.

- Ograniczenie korzystania z kart kredytowych – karty kredytowe są wygodnym rozwiązaniem, ale ich nadmierne używanie może wpłynąć negatywnie na naszą zdolność kredytową. W pierwszej kolejności powinniśmy zwrócić uwagę na limity na kartach kredytowych i ograniczyć je w miarę możliwości, ponieważ banki traktują wykorzystany limit jako zobowiązanie finansowe. Oprócz tego właściwym rozwiązaniem będzie ograniczenie liczby posiadanych kart.

- Wybór odpowiedniego rodzaju rat – jeśli zdecydujemy się na raty równe zamiast rat malejących, również możemy poprawić naszą zdolność kredytową. Ze względu na to, że raty malejące są na początku wyższe, może to wpłynąć na negatywną ocenę banku.

- Wspólne ubieganie się o kredyt – ubieganie się o kredyt z drugim kredytobiorcą np. z partnerem, zwiększa łączność kredytową, a to oznacza, że warunki umowy mogą być korzystniejsze.

- Budowanie pozytywnej historii kredytowej – banki preferują udzielanie kredytów osobom, które posiadają udokumentowaną historię kredytową. Warto w tym przypadku zadbać o unikanie zobowiązań w spłacie i prowadzenie kontroli zapytań kredytowych czyli zbyt częstego składania wniosków kredytowych, które może obniżyć ocenę scoringową.

- Optymalizacja wydatków – obliczenie wydatków na życie, może pomóc w zarządzaniu finansami oraz powiększeniu naszych oszczędności. To, co powinniśmy zrobić, to dokładna analiza naszego budżetu domowego, rezygnacja z kosztownych zobowiązań (np. subskrypcji, których już nie używamy) oraz regularne oszczędzanie.

Opinia ekspertki

Patrycja Szczepaniak, specjalistka ds. sankcji kredytu darmowego w Helpfind

Dodatkowe czynniki wpływające na zdolność kredytową

Warto wspomnieć również o dodatkowych czynnikach, które mogą wpłynąć na ocenę zdolności kredytowej. Wśród nich znajdują się zmienne rynkowe, takie jak WIBOR i RRSO, a także kwestie, które są powiązane z sytuacją życiową kredytobiorcy: wysokość świadczeń socjalnych – 500 plus/800 plus i specyfika zatrudnienia.

Czynniki wpływające na zdolność kredytową:

WIBOR (Warsaw Interbank Offered Rate) – to stopa procentowa ustalana na rynku międzybankowym, bezpośrednio wpływająca na oprocentowanie kredytów zmiennych. To oznacza, że im wyższy WIBOR, tym wyższa rata kredytu, a to zmniejsza zdolność kredytową. Banki zajmują się ustalaniem prognoz WIBOR, żeby ocenić, czy klient poradzi sobie ze spłatą kredytu w warunkach ekonomicznych, które ulegają zmianie. Zgodnie z planami wskaźników referencyjnych, Warsaw Interbank Offered Rate zostanie wycofany do 2027 roku, a jego miejsce zajmie WIRON, który jest oferowany przez banki już od początku 2023 roku.

Świadczenia socjalne – świadczenia socjalne są coraz częściej uwzględniane przez banki jako część dochodów. W związku z tym, że 500 plus i 800 plus są uwzględniane jako dodatkowe źródło finansowania gospodarstwa domowego, może to zwiększyć zdolność kredytową osób, które z niego korzystają.

Zarobki i rodzaj umowy o pracę – banki preferują osoby o dochodach stałych i przewidywalnych, a im wyższy dochód netto, tym większa zdolność kredytowa. Najbardziej ceniona przez banki jest umowa o pracę na czas nieokreślony, ze względu na stabilność zatrudnienia. Umowa o pracę na czas określony jest akceptowana, chociaż banki mogą wymagać dodatkowych zabezpieczeń, natomiast umowycywilnoprawne (umowa zlecenie, o dzieło) są mniej preferowane ze względu na to, że dochody bywają nieregularne. Część banków akceptuje je jednak podczas dłuższego okresu współpracy.

Wiek i sytuacja rodzinna – podczas oceny ryzyka zdolności kredytowej banki uwzględniają maksymalny wiek kredytobiorców. W związku z tym osoby starsze mogą mieć większe trudności w uzyskaniu finansowania, szczególnie jeżeli mają na utrzymaniu większą liczbę osób w gospodarstwie domowym.

Rodzaj i wysokość kredytu – mają istotny wpływ na zdolność kredytową. Kredyty hipoteczne mogą być ciężkie do uzyskania ze względu na wartość kwoty i długi okres spłaty, a kredyty gotówkowe i karty kredytowe oferują większą elastyczność. Wysokość kredytu determinuje natomiast decyzję banku – mniejsze kwoty spłaca się łatwiej, w związku z czym kredyt jest wtedy chętniej przyznawany.

Zdolność kredytowa w kontekście kredytu hipotecznego

Kredyt hipoteczny jest jednym z najważniejszych narzędzi finansowych, pozwalającym sfinansować zakup nieruchomości. To spłata długoterminowa, które obejmuje wysokie kwoty, a w związku z tym, jest sporym obciążeniem dla gospodarstwa domowego. Istotnym elementem, który wyróżnia kredyt hipoteczny spośród innych rodzajów kredytów to zabezpieczenie w postaci hipoteki na nieruchomości.

Weryfikacja zdolności kredytowej decyduje o maksymalnej wysokości zobowiązania, a ubieganie się o kredyt hipoteczny wymaga posiadania wkładu własnego, odpowiadającego 20% wartości nieruchomości. Za wkład własny możemy uznać: hipotekę na innej nieruchomości, środki zgromadzone na kontach emerytalnych, koszty poniesionych robót budowlanych, działka na której stanie nieruchomość i zadatek dla sprzedającego.

Kredyty hipoteczne są z reguły długoterminowe, a okres ich spłaty może wynosić nawet do 30 lat. W związku z tym, że banki oceniają stabilność finansową klienta na przestrzeni wielu lat, istotne są tutaj dochody kredytobiorcy, jego wydatki oraz inne zobowiązania finansowe, takie jak: raty spłacanych kredytów gotówkowych, zobowiązania związane z finansowaniem zakupu pojazdów oraz zakupy na raty.

Najczęściej zadawane pytania (FAQ)

Czym jest zdolność kredytowa?

Zdolność kredytowa jest możliwością spłaty zadłużenia (pożyczki lub kredytu) razem z odsetkami i opłatami.

Co podnosi zdolność kredytową?

Na zdolność kredytową wpływa wysokość dochodów, które powinny wystarczać do spłaty wnioskowanego kredytu, a także pokrycia wszelkich zobowiązań i pozostałych wydatków kredytobiorcy.

Czy posiadanie rat kredytowych obniża zdolność do uzyskania kredytu?

Tak, raty mają wpływ na zdolność kredytową. Wszystkie zobowiązania ratalne, które spłacasz, obniżają Twoją zdolność kredytową.

Czy sprawdzanie w BIK obniża zdolność?

Nie, nie ma znaczenia ile wykonasz kalkulacji, nie zmieni to ani twojej historii kredytowej, ani oceny punktowej (scoring).

Dominika Krysiak

Na bieżąco śledzi oraz analizuje sytuację Frankowiczów w Polsce. Stara się poruszać te problemy oraz tematy, które najbardziej interesują osoby posiadające kredyt w helweckiej walucie. Prywatnie miłośniczka górskich wędrówek i dobrego amerykańskiego kina.

Poznajmy się

Poprzedni artykuł

Uszkodzony zderzak – co zrobić, jak ocenić zakres uszkodzeń?

Następny artykuł

Pomoc w uzyskaniu odszkodowania – bezpłatna analiza

artykuły na naszym blogu

Wiedza o odzyskiwaniu odszkodowań

Najnowsza wiedza odszkodowawcza czeka na Ciebie. Znamy się na tym!

Czytaj więcej z tej kategorii24.02.2026

12 min

ETF – czym są, jak działają i czy warto inwestować?

ETF to fundusze notowane na giełdzie, które łączą cechy akcji i funduszy inwestycyjnych. Dowiedz się, jak działają, jakie mają zalety oraz na czym pol...

Finanse

19.02.2026

13 min

Ile wynosi odszkodowanie za słupy energetyczne na działce?

Sprawdź, kiedy przysługuje odszkodowanie za szkody przy słupach energetycznych i jak zweryfikować tytuł prawny w księdze wieczystej....

Nieruchomości

19.02.2026

13 min

KNF – czym się zajmuje i jak działa?

Komisja Nadzoru Finansowego sprawuje nadzór nad rynkiem finansowym w Polsce. Sprawdź, czym jest KNF, jakie ma zadania oraz jakie instytucje kontroluje...

Finanse

Uzyskaj dodatkowe środki za błędne zapisy w Twojej umowie

Analiza Twojej umowy kredytowej potrwa maksymalnie 3 dni!

Kredyty gotówkowe

Kredyty zaciągnięte po 17.01.2014 r.

Kwota do 255 550,00 PLN

10 miesięcy od zamknięcia kredytu

Bezpłatna analiza 0 zł

Zgłoś sprawę on-line