Numer CIF to więcej niż zwykły kod – to Twój unikalny identyfikator w świecie finansów. Dowiedz się, kiedy go otrzymasz i jakie funkcje spełnia. Przeczytaj, gdzie możesz znaleźć numer CIF w swoich dokumentach i jak odpowiednio go chronić.

Co to jest numer CIF?

Jakie są zastosowania numeru CIF w bankowości?

Jak i kiedy nadawany jest numer CIF?

Jak znaleźć numer CIF w dokumentach bankowych?

Dlaczego numer CIF jest ważny dla klientów banku?

Co zrobić jeśli zgubię lub zapomnę numer CIF?

Jakie są różnice w specyfice numerów CIF między bankami?

Jakie środki bezpieczeństwa stosować przy korzystaniu z numeru CIF?

Masz kredyt gotówkowy? Sprawdź, czy może stać się darmowy

Najczęściej zadawana pytania (FAQ)

Co to jest numer CIF?

Numer CIF (ang. Customer Information File) jest unikalnym kodem nadawanym każdemu klientowi przez bank. Ten cyfrowy identyfikator pozwala precyzyjnie zidentyfikować użytkownika w systemie.

Sposób przedstawiania tych numerów zależy od wybranego banku. Czasami określane są jako "CIF" lub "numer klienta", innym razem jako "ID klienta" albo "numer identyfikacyjny".

Dzięki numerowi CIF banki mogą sprawniej zarządzać informacjami o klientach, gwarantując jednocześnie większe bezpieczeństwo ich pieniędzy. System ten umożliwia także błyskawiczne uzyskanie pełnego obrazu sytuacji klienta bez potrzeby oddzielnej weryfikacji każdego produktu bankowego.

Ważne!

Format oraz długość CIF mogą różnić się w zależności od instytucji finansowej. Niektóre banki używają wyłącznie cyfr, podczas gdy inne mogą stosować także litery. Jednak niezależnie od tego, jak wygląda, główne przeznaczenie CIF pozostaje niezmienne – jest to jednoznaczny identyfikator klienta w systemie bankowym.

Jakie są zastosowania numeru CIF w bankowości?

Numer CIF odgrywa kluczową rolę w bankowości, pozwalając na efektywne wsparcie różnych aspektów obsługi klienta. Oto kilka przykładów, jak jest wykorzystywany:

- Dostęp do bankowości elektronicznej – CIF często pełni funkcję loginu do internetowego serwisu bankowego. W niektórych bankach klienci używają go do logowania na swoje konta.

- Szybka weryfikacja tożsamości – podczas rozmów telefonicznych z konsultantami, numer CIF pozwala na natychmiastowe potwierdzenie danych klienta.

- Pierwsze logowanie do aplikacji mobilnych – przy zakładaniu dostępu do aplikacji, podanie numeru CIF jest wymagane.

- Łączenie usług bankowych – dzięki niemu bank może łatwo zintegrować produkty klienta, jak konta osobiste, kredyty czy lokaty.

- Obsługa w oddziałach stacjonarnych – w placówkach bankowych CIF umożliwia szybkie odnalezienie informacji o kliencie w systemie.

- Potwierdzanie transakcji finansowych – w pewnych przypadkach używa się go do autoryzacji operacji, co zwiększa bezpieczeństwo.

- Zarządzanie rachunkami firmowymi – klienci biznesowi, wykorzystują numer CIF do wygodnego prowadzenia swoich kont.

- Odzyskiwanie dostępu do serwisów – w razie blokady dostępu do konta CIF jest użytecznym elementem, który pomaga w jego odblokowaniu.

- Skrócenie procedowania wniosków – przy ubieganiu się o nowe produkty bankowe znajomość CIF przyspiesza procedury, dzięki dostępności danych w systemie.

- Identyfikacja płatności kredytowych – w przypadku spłat, np. rat kredytowych, podanie CIF może być wymagane.

Numer CIF działa więc jak uniwersalny klucz do usług bankowych, niezależnie od ich rodzaju. Jego użycie znacząco ułatwia kontakt z instytucją oraz zarządzanie finansami klienta.

Jak i kiedy nadawany jest numer CIF?

Numer CIF jest przydzielany klientowi w momencie nawiązania pierwszego kontaktu z bankiem. Dzieje się to automatycznie podczas zawarcia pierwszej umowy, na przykład przy zakładaniu konta osobistego, wzięciu kredytu czy otwieraniu lokaty. Ten unikalny identyfikator nadawany jest tylko raz i towarzyszy klientowi przez cały okres korzystania z usług danej instytucji finansowej.

Warto podkreślić, że numer CIF jest niezmienny i jednoznaczny. Oznacza to, że niezależnie od liczby nowych rachunków czy produktów finansowych w ramach tego samego banku, identyfikator pozostaje taki sam. Dotyczy to wszystkich banków działających w Polsce.

Procedura nadawania numeru CIF jest stosunkowo prosta:

- Klient ubiega się o produkt bankowy, np. konto osobiste.

- Bank weryfikuje dane personalne klienta, korzystając z dokumentów tożsamości.

- System w banku automatycznie generuje dedykowany numer CIF.

- Identyfikator zostaje przypisany do profilu klienta w bazie danych.

Jeśli chodzi o umowy ratalne, numer CIF również jest przyznawany przy zawarciu pierwszej takiej umowy. Można go odnaleźć w dokumentach dołączonych do umowy. W sytuacji, gdy klient korzystał wcześniej z usług tego samego banku, w nowej umowie ratalnej pojawi się ten sam numer, co poprzednio.

Jak znaleźć numer CIF w dokumentach bankowych?

Lokalizacja numeru CIF zależy od typu dokumentu oraz instytucji finansowej. Oto wskazówki, gdzie warto go poszukać:

- w umowie rachunku bankowego – często numer CIF znajduje się na pierwszej stronie, wśród danych klienta lub w nagłówku,

- w umowie kredytowej – tak jak przy rachunku, numer CIF zazwyczaj mieści się w sekcji z informacjami o kredytobiorcy,

- w umowie ratalnej – ten identyfikator często znajdziesz na początku dokumentu, wśród danych klienta,

- w korespondencji od banku – dokumenty takie jak wyciągi, zawiadomienia czy listy zawierają numer CIF, najczęściej w nagłówku lub stopce,

- w dokumentach otrzymanych przy otwarciu konta – przy zakładaniu rachunku otrzymasz komplet dokumentów, które zwykle zawierają numer CIF.

Nie musisz podejmować dodatkowych działań ani składać wniosków, by uzyskać dostęp do numeru CIF. W przypadku trudności, skorzystaj z funkcji pomocy dostępnej w aplikacji mobilnej lub na stronie internetowej banku.

Jeśli masz trudności z odnalezieniem numeru, możesz postąpić w następujący sposób:

- Zadzwoń na infolinię banku – po zweryfikowaniu Twojej tożsamości, doradca poda Ci numer CIF.

- Odwiedź najbliższą placówkę banku – zabierz ze sobą dokument tożsamości.

- Zaloguj się do bankowości elektronicznej – numer często jest widoczny w sekcji z danymi użytkownika.

Dlaczego numer CIF jest ważny dla klientów banku?

Numer CIF pełni istotną funkcję w kontaktach klienta z bankiem z wielu względów. Przede wszystkim pozwala na szybką i precyzyjną identyfikację podczas rozmów z pracownikami banku. Kiedy na przykład klient dzwoni na infolinię, wystarczy, że poda ten numer, a konsultant natychmiast zyskuje dostęp do jego danych, co znacząco przyspiesza załatwianie spraw.

Oprócz tego CIF przesądza o wyższym poziomie bezpieczeństwa operacji bankowych. Dzięki niemu instytucja finansowa może dokładnie sprawdzić tożsamość osoby kontaktującej się w sprawie rachunku, co minimalizuje ryzyko nieautoryzowanego dostępu do środków klienta.

Warto pamiętać, że znajomość numeru CIF jest szczególnie pomocna w nagłych sytuacjach. Przykładowo, w przypadku blokady karty lub konta umożliwia on szybkie zidentyfikowanie klienta i natychmiastowe zabezpieczenie jego pieniędzy.

Co zrobić jeśli zgubię lub zapomnę numer CIF?

Jeśli zdarzy Ci się zgubić lub zapomnieć numer CIF, masz do dyspozycji kilka prostych sposobów na jego odzyskanie. Cały proces jest standardową i całkowicie darmową procedurą. Bank dba, by te dane były wydawane wyłącznie po pozytywnej weryfikacji tożsamości, co skutecznie chroni Twoje dane przed dostępem osób niepowołanych.

W jaki sposób można odzyskać numer CIF?

- Telefon na infolinię banku – skontaktuj się z obsługą klienta, dzwoniąc na numer infolinii. Po potwierdzeniu Twojej tożsamości pracownik przekaże Ci numer CIF. Pamiętaj, aby mieć przy sobie dokument użyty podczas otwierania konta.

- Wizyta w placówce banku – jeśli wolisz osobisty kontakt, udaj się do dowolnego oddziału, zabierając dokument tożsamości, na przykład dowód osobisty lub paszport. Po weryfikacji otrzymasz potrzebne informacje.

- Logowanie do bankowości internetowej/aplikacji mobilnej – numer CIF dostępny jest również online – wystarczy zalogować się do bankowości internetowej i sprawdzić ustawienia profilu w serwisie.

- Dokumenty bankowe – kolejnym źródłem informacji są dokumenty, takie jak umowa rachunku, wyciągi lub inne materiały otrzymane od banku. Numer CIF zwykle znajduje się na tych papierach.

Jakie są różnice w specyfice numerów CIF między bankami?

Format i struktura numerów CIF bywają zróżnicowane w zależności od banku – mogą znaleźć się w nim zarówno cyfry, jak i litery. Brak jednolitości wynika z indywidualnych systemów informatycznych stosowanych w poszczególnych instytucjach finansowych.

Długość numerów CIF również nie jest jednolita – waha się od kilku do kilkunastu znaków, w zależności od zasad przyjętych przez dany bank. Proces generowania tych numerów opiera się na algorytmach opracowanych przez każdą instytucję samodzielnie. Choć ich wspólnym celem jest jednoznaczna identyfikacja klienta, szczegóły dotyczące ich tworzenia pozostają wewnętrzną tajemnicą banków.

Warto także wspomnieć o różnicach w znaczeniu pojęcia CIF w zależności od kraju. W Hiszpanii termin ten (Código de Identificación Fiscal) odnosi się do odpowiednika polskiego NIP-u, przeznaczonego do identyfikacji firm i organizacji. Natomiast w Polsce numery CIF pełnią rolę unikatowych identyfikatorów nadawanych klientom banków.

Jakie środki bezpieczeństwa stosować przy korzystaniu z numeru CIF?

Bezpieczeństwo numeru CIF wymaga przestrzegania kilku kluczowych zasad. Przede wszystkim nigdy nie udostępniaj go osobom postronnym, chyba że pracownikom banku w trakcie oficjalnej weryfikacji. Choć sam numer CIF nie pozwala na dokonywanie transakcji, w połączeniu z innymi informacjami może zostać wykorzystany przez oszustów.

Podczas logowania do bankowości internetowej korzystaj wyłącznie z urządzeń, którym możesz zaufać, oraz stabilnych i zabezpieczonych połączeń. Unikaj używania komputerów w miejscach publicznych oraz łączenia się za pomocą niezabezpieczonych sieci Wi-Fi, ponieważ mogą one stanowić zagrożenie ze strony cyberprzestępców.

Numer CIF powinien być przechowywany w bezpiecznym miejscu, oddzielonym od pozostałych danych bankowych. Unikaj zapisywania go w telefonie lub na komputerze bez zastosowania odpowiednich zabezpieczeń. Jeśli zdecydujesz się na przechowywanie go elektronicznie, sięgnij po zaszyfrowany menedżer haseł, zapewniający odpowiednią ochronę.

Równie ważne jest regularne sprawdzanie historii logowań na konto. W przypadku wykrycia jakichkolwiek niepokojących aktywności, natychmiast poinformuj bank. Dobrym rozwiązaniem jest również ustawienie powiadomień SMS o każdorazowym logowaniu, co pozwoli na bieżąco monitorować działania na koncie.

Zachowaj czujność wobec prób wyłudzenia danych, takich jak phishing. Pamiętaj, że bank nigdy nie poprosi Cię o numer CIF za pośrednictwem e-maila czy telefonu. Jeśli otrzymasz podejrzaną wiadomość, potwierdź jej autentyczność, kontaktując się wyłącznie z oficjalną infolinią banku.

Dla większego bezpieczeństwa zainstaluj i aktualizuj oprogramowanie antywirusowe na urządzeniach, z których korzystasz w celu obsługi bankowości internetowej. Dbaj również o regularne aktualizacje systemu operacyjnego i przeglądarki, aby uniknąć ryzyka wynikającego z ewentualnych luk w zabezpieczeniach.

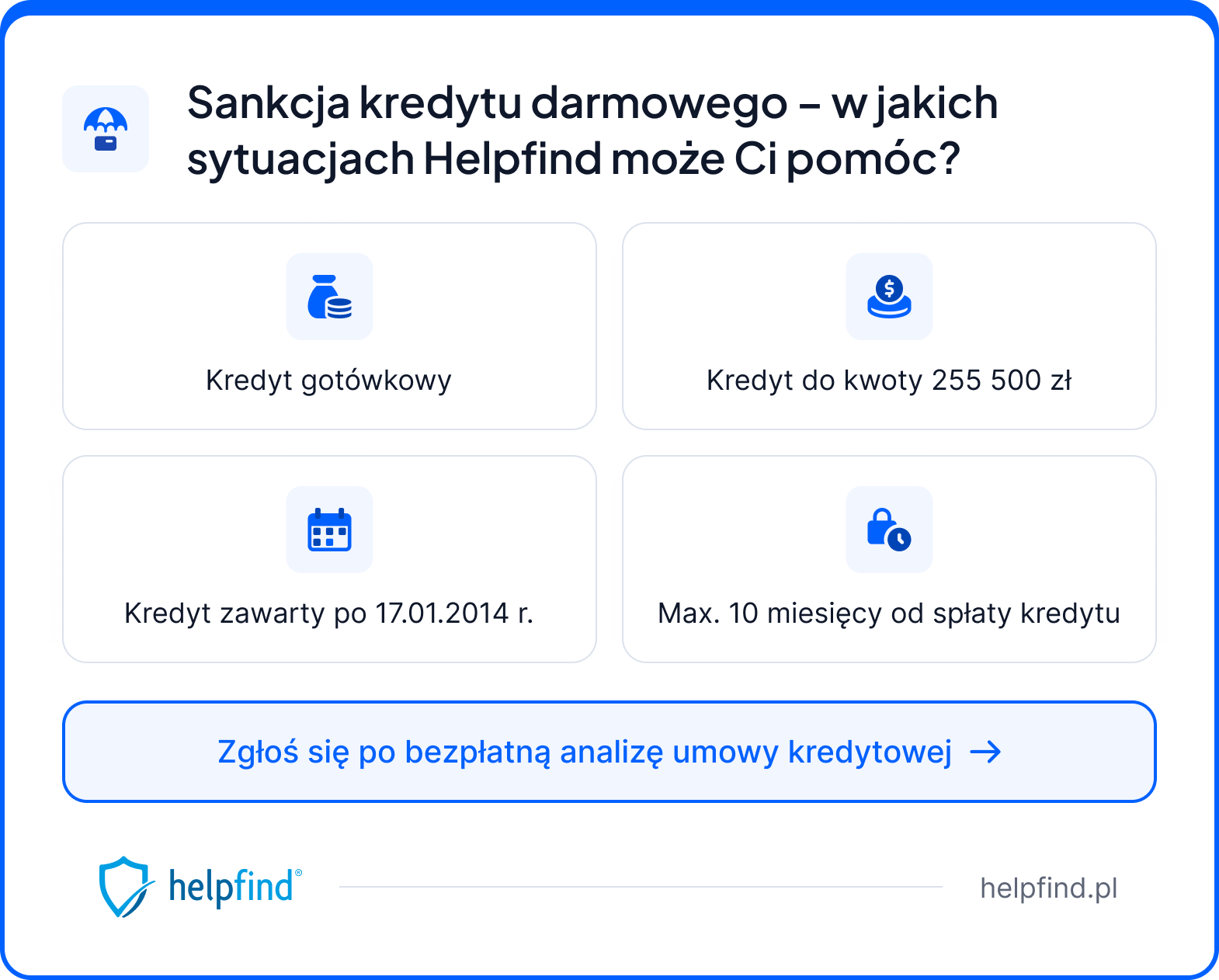

Masz kredyt gotówkowy? Sprawdź, czy może stać się darmowy

Masz kredyt gotówkowy? Warto sprawdzić, czy bank nie zastosował niedozwolonych klauzul lub pomylił się w obliczeniach, co doprowadzi do możliwości wprowadzenia sankcji kredytu darmowego. Po procedura, która umożliwia spłatę wyłącznie pożyczonego kapitału – bez odsetek i pozostałych kosztów – jeśli bank wprowadził swojego klienta w błąd.

Zgłoś się do Helpfind po bezpłatne sprawdzenie umowy. Nasi specjaliści przeanalizują umowę kredytową, a następnie poinformują Cię, czy możliwe jest wprowadzenie sankcji.

Jeśli analiza przebiegnie po Twojej myśli – zaproponujemy kwotę, jaką możemy zapłacić za przejęcie odpowiedzialności procesowej w Twojej sprawie. Stanie się tak na mocy umowy cesji wierzytelności – dzięki temu unikniesz konieczności prowadzenia sprawy przez 2-3 lata, a pieniądze trafią na Twoje konto w ciągu 14 dni roboczych od dopełnienia formalności.

Z Helpfind masz szansę zyskać pieniądze i oszczędzić czas oraz nerwy.

Jak sprawdzić, czy mogę wprowadzić sankcję kredytu darmowego dla swojego kredytu?

- Wypełnij krótki formularz na naszej stronie.

- Prześlij umowę kredytową do darmowej analizy.

- Poczekaj na wyniki sprawdzenia i kontakt ze strony naszego przedstawiciela.

- Zaakceptuj ofertę i ciesz się pieniędzmi w ciągu 14 dni roboczych od momentu dopełnienia formalności.

Najczęściej zadawana pytania (FAQ)

Do czego służy numer CIF?

Numer CIF jest często używany jako login do bankowości internetowej oraz aplikacji mobilnych. Umożliwia szybkie przypisanie transakcji do właściwego konta i identyfikację klienta podczas kontaktu z infolinią.

Czy numer CIF jest taki sam dla wszystkich kont w jednym banku?

Numer CIF w banku pozostaje ten sam dla wszystkich kont należących do jednego klienta. CIF to unikalny numer przypisany konkretnej osobie, a nie poszczególnym produktom bankowym.

Miłosz Marek

Redaktor

Doświadczony autor specjalizujący się w tematyce odszkodowań i sporów z instytucjami finansowymi. Porusza zagadnienia związane ze szkodami na pojeździe i nieruchomości, sankcją kredytu darmowego oraz polisolokatami. Skupia się na dostarczaniu rzetelnych, praktycznych informacji, które pomagają użytkownikom lepiej zrozumieć swoje prawa i możliwe działania. Zawiłe zapisy umów, decyzji i przepisów potrafi przełożyć na przystępny i konkretny język. Jego teksty to solidne wsparcie dla osób walczących o należne środki lub sprawiedliwe rozliczenie z bankiem czy ubezpieczycielem.

Poznajmy się

Poprzedni artykuł

Uszkodzony zderzak – co zrobić, jak ocenić zakres uszkodzeń?

Następny artykuł

WIBOR – co to jest i dlaczego wpływa na raty kredytu?

artykuły na naszym blogu

Wiedza o odzyskiwaniu odszkodowań

Najnowsza wiedza odszkodowawcza czeka na Ciebie. Znamy się na tym!

Czytaj więcej z tej kategorii22.07.2025

11 min

Sprawdzenie umowy kredytowej – co może zyskać kredytobiorca?

Chcesz obniżyć ratę kredytu? Bezpłatnie sprawdzimy Twoją umowę kredytową i powiemy, ile możesz zyskać...

Finanse

13.02.2025

13 min

Sankcja kredytu darmowego – TSUE wydał wyrok! To przełom

Kredytobiorcy mają powody do radości! Sprawdź, co oznacza wyrok TSUE w sprawie sankcji kredytu darmowego....

Finanse

14.03.2025

11 min

Ile idzie przelew z banku do banku – czy można przyspieszyć proces?

Dowiedz się, kiedy najlepiej zlecić przelew, aby trafił na konto odbiorcy jak najszybciej....

Finanse

Uzyskaj dodatkowe środki za błędne zapisy w Twojej umowie

Analiza Twojej umowy kredytowej potrwa maksymalnie 3 dni!

Kredyty gotówkowe

Kredyty zaciągnięte po 17.01.2014 r.

Kwota do 255 550,00 PLN

10 miesięcy od zamknięcia kredytu

Bezpłatna analiza 0 zł

Zgłoś sprawę on-line