- Kiedy mówimy o błędach w umowie kredytowej?

- Czym są niedozwolone postanowienia umowne w dokumentach kredytowych?

- Rejestr klauzul niedozwolonych a umowy kredytowe

- Co dla kredytobiorcy oznacza znalezienie klauzuli abuzywnej w swojej umowie kredytu konsumenckiego?

- Klauzula abuzywna w kredycie frankowym – co może zyskać kredytobiorca?

- Najczęściej zadawane pytania

Kiedy mówimy o błędach w umowie kredytowej?

Warto wiedzieć, na co zwrócić uwagę przed podpisaniem umowy kredytowej. W niektórych z nich mogą pojawić się błędy. Nie chodzi o poprzestawiane litery w mało znaczących słowach, a konkretne przypadki, które mogą narazić pożyczkobiorcę na spore straty. Jak to możliwe?

Banki pracują mając przygotowany wzorzec umowy. W wielu przypadkach może dojść do pomyłki przy wpisywaniu danych, których nie wychwyci żadna ze stron umowy.

O błędzie w umowie kredytowej można mówić zarówno w przypadku niezgodności danych, kwot, czynników determinujących całkowity koszt kredytu, jak również warunków, na jakich ma dojść do zwrotu pożyczki.

Częste błędy pojawiające się w umowach kredytowych:

- nieprawidłowo obliczone koszty pozaodsetkowe kredytu,

- niepoprawnie podane oprocentowanie pożyczki,

- pominięcie kluczowych informacji niezbędnych do udzielenia kredytu,

- źle podana kwota kredytu – widoczna różnica między kwotą wypłaconą a zadeklarowaną do spłaty w dokumencie.

Czym są niedozwolone postanowienia umowne w dokumentach kredytowych?

Zgodnie z obowiązującymi przepisami prawa kredytobiorca jest chroniony przed próbami oszustwa, bądź wykorzystania. Na stałe do kodeksu cywilnego weszło pojęcie niedozwolonego postanowienia umownego, nazywanego również klauzulą abuzywną.

Klauzule abuzywne to zapisy w umowach, które działają w sprzeczności z dobrymi obyczajami i naruszają interesy konsumenta.

Ważne!

Klauzule abuzywne w umowach kredytowych mogą kształtować dokument w zupełnie inny sposób niż wyniki negocjacji treści zapisów prowadzone wcześniej z pracownikiem banku.

Należy pamiętać, że niedozwolonym postanowieniem nie można określić głównych świadczeń stron jak np. kwoty kredytu, jeśli ta została sformułowana w sposób jednoznaczny.

Art. 385. Kodeksu Cywilnego – Niedozwolone postanowienia umowne

2. Jeżeli postanowienie umowy zgodnie z § 1 nie wiąże konsumenta, strony są związane umową w pozostałym zakresie.

3. Nie uzgodnione indywidualnie są te postanowienia umowy, na których treść konsument nie miał rzeczywistego wpływu. W szczególności odnosi się to do postanowień umowy przejętych z wzorca umowy zaproponowanego konsumentowi przez kontrahenta.

4. Ciężar dowodu, że postanowienie zostało uzgodnione indywidualnie, spoczywa na tym, kto się na to powołuje.

Źródło: https://lexlege.pl/kc/art-385-1/

Rejestr klauzul niedozwolonych a umowy kredytowe

Kodeks cywilny daje wytyczne, co do orzekania o szkodliwości klauzul zawartych w umowach. W dalszym ciągu art. 385 możemy zapoznać się katalogiem klauzul niedozwolonych. To zbiór 23 wyróżników, które powodują, że spełnienie chociaż jednego z nich określa zapis w umowie jako szkodliwy.

Oprócz kodeksu cywilnego o prawa pożyczkobiorców dba także Urząd Ochrony Konkurencji i Konsumentów. UOKiK na swojej stronie posiada własny rejestr klauzul niedozwolonych, gdzie publikuje wyroki polskich sądów, pokazując jakie warunki postanowienia umowy zostały uznane za niedozwolone. Dotyczy to nie tylko spraw kredytobiorców, ale wszystkich branż i dziedzin życia.

Wypowiedź eksperta

Łukasz Adamczyk, adwokat

Przykłady klauzul niedozwolonych w umowach kredytowych :

- "Przeliczenia kredytu na walutę waloryzacji bank dokonuje wg kursu kupna danej waluty z tabeli kursowej banku obowiązującej w dniu i godzinie uruchomienia kredytu"

- "Od niespłaconej w terminie raty Pożyczkobiorca zapłaci Pożyczkodawcy opłaty karne w wysokości 200 złotych w stosunku dziennym"

- Okres trwania pożyczki wynosi 1 miesiąc, przy czym może zostać przedłużana co miesiąc do 24 miesięcy.

Źródło: wyroki sądów zamieszczone w rejestrze klauzul niedozwolonych UOKiK.

Co dla kredytobiorcy oznacza znalezienie klauzuli abuzywnej w swojej umowie kredytu konsumenckiego?

Znalezienie klauzuli abuzywnej bądź rażącego błędu po stronie banku, który skutkuje stratami po stronie konsumenta, może prowadzić nawet do unieważnienia umowy kredytowej.

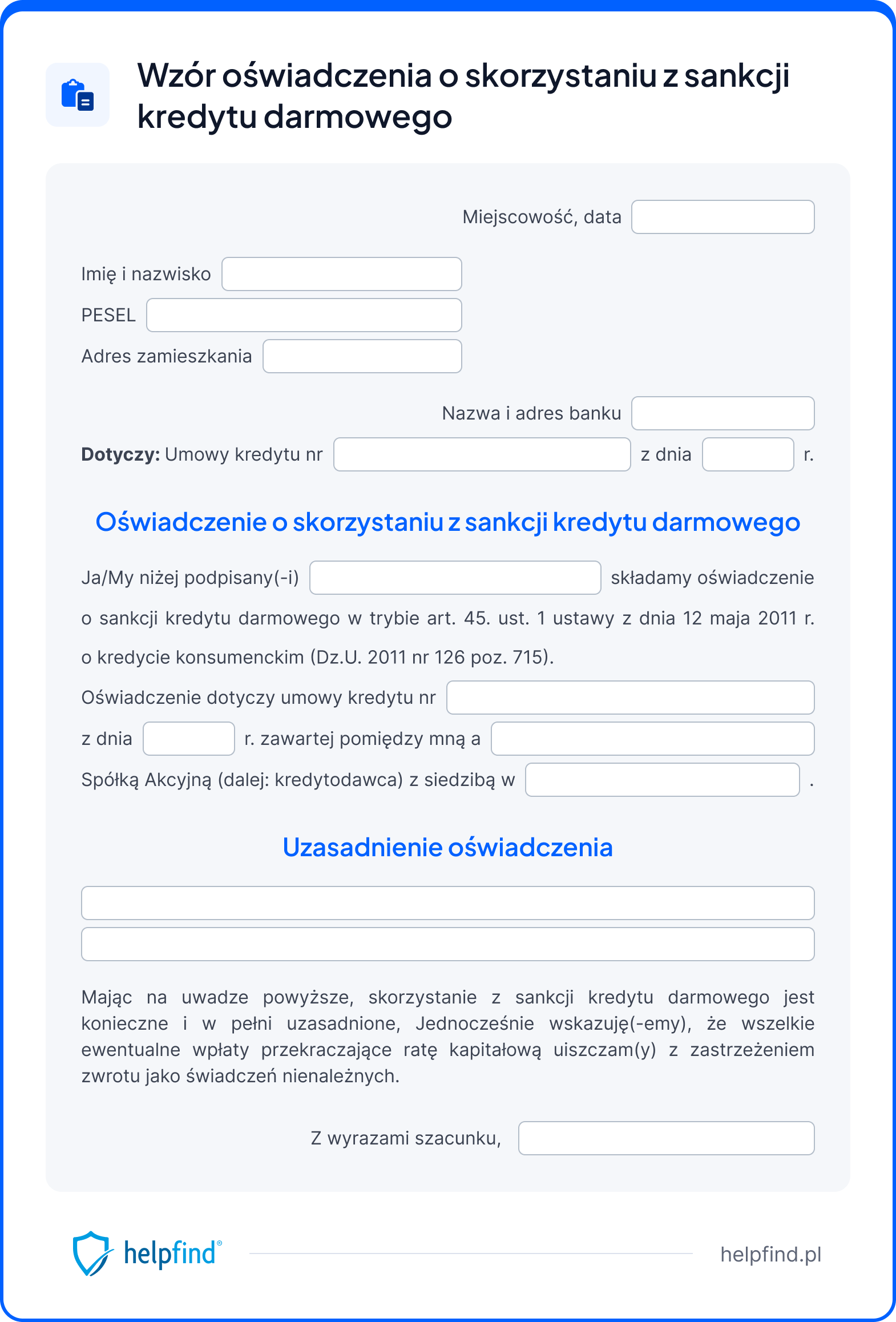

Zapisy Ustawy o kredycie konsumenckim sprawiają, że znalezienie błędów oraz spełnienie wymogów formalnych zagwarantują bardzo duże korzyści dla konsumenta. W polskim prawie mówi się o tak zwanym zastosowaniu sankcji kredytu darmowego (w skrócie SKD), na mocy której kredytobiorca ma prawo do spłacenia swojego kredytu wyłącznie w kwocie równej pożyczonemu kapitałowi.

W sprawdzeniu umowy pod kątem występowania błędów pomoże Helpfind, który jako jedyna firma na rynku wypłaci również pieniądze za zakup sprawy, którą później poprowadzi samodzielnie, bez udziału kredytobiorcy, który przekaże całą odpowiedzialność procesową.

To proste rozwiązanie – otrzymujesz pieniądze i nie przejmujesz się dalszymi etapami sprawy. Szybko, przejrzyści i przy minimum formalności.

Klauzula abuzywna w kredycie frankowym – co może zyskać kredytobiorca?

Klauzule abuzywne można często napotkać w umowach kredytowych we frankach szwajcarskich, co obrazuje publikacja Rzecznika Finansowego. Na jego stronie można zapoznać się z mapą klauzul niedozwolonych w umowach kredytów walutowych, która pokazuje skalę problemu. 43-stronnicowy dokument pokazuje zapisy z umów konkretnych banków i opisuje, jaki skutek ma jego zastosowanie dla ważności umowy.

Przy obecnym orzecznictwie posiadacze kredytów frankowych znajdują się w bardzo dobrej pozycji do starania się o całkowity zwrot wszystkich pozaodsetkowych kosztów kredytu i spłatę wyłącznie pożyczonego kapitału.

Na mocy prawa o nadpłaconą kwotę mogą wystąpić także osoby, które swoje zobowiązania spłaciły nawet 10 lat temu.

Procesy sądowe przeciwko instytucji finansowej w przeważającej liczbie przypadków kończy się po myśli kredytobiorców, jednak batalia na wokandzie nie będzie krótka. Rozprawy trwają zazwyczaj 2-3 lata, ale jest prostszy sposób na zyskanie sporej kwoty znacznie wcześniej. Jeśli zgłosisz się ze swoją sprawą do Helpfind, firma bezpłatnie przeanalizuje Twoją umowę, a następnie zaproponuje kwotę, którą zapłaci Ci w przeciągu kilku dni i sama zajmie się dochodzeniem praw.

W momencie sprzedaży praw do wierzytelności zgłaszający się ze swoim kredytem frankowym nie musi się martwić dalej o wynik rozprawy – odpowiedzialność procesowa spada na firmę.

Najczęściej zadawane pytania

Do czego może doprowadzić klauzula abuzywna w umowie kredytowej?

Klauzule abuzywne mogą doprowadzić do unieważnienia umowy kredytowej, co spowoduje konieczność zwrotu wyłącznie pożyczonego kapitału – bez pozostałych kosztów kredytu.

W jaki sposób sprawdzić, czy w umowach kredytowych znajdują się błędy?

Dla osoby, która na co dzień nie zajmuje się prawem, będzie to trudna sprawa. Potrzeba wnikliwego sprawdzania zapisów i skonfrontowania z ustawami i kodeksami.

Kto sprawdzi, czy umowa kredytowa zawiera błędy?

Jeśli chcesz mieć pewność w kontekście sprawdzenia umowy kredytowej, możesz powierzyć profesjonalistom z Helpfind, którzy wykonają analizę bezpłatnie.

Miłosz Marek

Redaktor

Doświadczony autor specjalizujący się w tematyce odszkodowań i sporów z instytucjami finansowymi. Porusza zagadnienia związane ze szkodami na pojeździe i nieruchomości, sankcją kredytu darmowego oraz polisolokatami. Skupia się na dostarczaniu rzetelnych, praktycznych informacji, które pomagają użytkownikom lepiej zrozumieć swoje prawa i możliwe działania. Zawiłe zapisy umów, decyzji i przepisów potrafi przełożyć na przystępny i konkretny język. Jego teksty to solidne wsparcie dla osób walczących o należne środki lub sprawiedliwe rozliczenie z bankiem czy ubezpieczycielem.

Poznajmy sięartykuły na naszym blogu

Wiedza o odzyskiwaniu odszkodowań

Najnowsza wiedza odszkodowawcza czeka na Ciebie. Znamy się na tym!

Czytaj więcej z tej kategorii22.07.2025

11 min

Sprawdzenie umowy kredytowej – co może zyskać kredytobiorca?

Chcesz obniżyć ratę kredytu? Bezpłatnie sprawdzimy Twoją umowę kredytową i powiemy, ile możesz zyskać...

Finanse

16.05.2024

9 min

Unieważnienie umowy kredytu złotówkowego – czy to możliwe, co należy zrobić

Szukasz sposobu na unieważnienie umowy kredytowej? W Polsce pojawił się sposób, o którym wie niewielu klientów banków....

Finanse

24.05.2024

10 min

Odstąpienie od umowy kredytowej – jak to zrobić, kto się kwalifikuje

Kredytobiorca ma prawo do odstąpienia od umowy kredytowej bez podawania powodu. Zobacz, co musisz zrobić, żeby anulować kredyt....

Finanse

Uzyskaj dodatkowe środki za błędne zapisy w Twojej umowie

Analiza Twojej umowy kredytowej potrwa maksymalnie 3 dni!

Kredyty gotówkowe

Kredyty zaciągnięte po 17.01.2014 r.

Kwota do 255 550,00 PLN

10 miesięcy od zamknięcia kredytu

Bezpłatna analiza 0 zł

Zgłoś sprawę on-line