Umowa kredytowa to dokument ustalający ogólne zasady zaciągnięcia i spłaty kredytu. Ogólny wzór umowy nie różni się za bardzo przy różnych typach pożyczek, ale najważniejsze zapisy pozwalają określić rodzaj kredytu. Jakie są najważniejsze elementy umowy kredytu? Na co zwrócić szczególną uwagę? Czym różnią się dokumenty przy różnego rodzaju pożyczkach? Na te i inne pytania odpowiadamy w poniższym artykule.

- Czym jest umowa kredytowa – definicja i cechy

- Jak powinna wyglądać umowa kredytowa?

- Umowa kredytu – prawa i obowiązki kredytodawcy

- Na co zwrócić uwagę przed podpisaniem umowy kredytu?

- Wątpliwości dotyczące umowy kredytowej – kto może pomóc?

- Komu bank wypłaci pieniądze z kredytu po podpisaniu umowy kredytowej?

- Błędy w umowie kredytowej po stronie banku – co może zrobić kredytobiorca

- FAQ – najczęściej zadawane pytania

Czym jest umowa kredytowa – definicja i cechy

Umowa kredytu bankowego to dokument, potwierdzający zaciągnięcie pożyczki w danej instytucji finansowej. Podpisanie umowy kredytowej powoduje, że kredytobiorca zobowiązuje się do spłacenia określonej sumy pieniędzy w oznaczonych terminach spłaty.

Z drugiej strony, parafrazując umowę, bank zobowiązuje się do wypłacenia ustalonej kwoty, przy jednoczesnym przestrzeganiu zapisów prawa.

Dokument jest podstawą do wszelkich działań prawnych związanych z kredytem, np. konsekwencje zaprzestania spłaty kredytu lub odnalezienie uchybień w zapisach umowy, które uprawniają do skorzystania z prawa do darmowej pożyczki.

Prawo bankowe

Źródło: https://sip.lex.pl/akty-prawne/dzu-dziennik-ustaw/prawo-bankowe-16799069/art-69

Zanim instytucja pożyczkowa lub bank zaakceptuje wniosek o udzielenie kredytu, prawie zawsze sprawdza, czy dana osoba ma wystarczającą zdolność kredytową. Tylko niektóre instytucje pożyczkowe, udzielające tzw. chwilówek, nie sprawdzają żadnych baz. Sama umowa kredytu gotówkowego powinna zawierać szereg informacji.

Jak powinna wyglądać umowa kredytowa?

Po pierwsze – aby umowa kredytowa została uznana za ważną, musi mieć pisemną formę, która zawiera podpis kredytobiorcy oraz przedstawiciela instytucji pożyczkowej (chyba że przepisy prawa przewidują inny format).

Prawo bankowe i artykuł jego 69 artykuł traktujący szczególnie o umowie kredytu, szczegółowo wymienia, jakie dane powinny znaleźć się w podpisanej umowie kredytowej.

Umowa kredytowa – jakie informacje musi zawierać:

- dane obu stron umowy,

- całkowity koszt kredytu i walutę wypłaty,

- termin i sposób pozostawienia do dyspozycji kredytobiorcy środków pieniężnych,

- cel kredytu,

- wysokość prowizji, jeżeli umowa kredytowa ją przewiduje,

- wysokość oprocentowania kredytu – w tej części, kredytodawca ma obowiązek przedstawić wszystkie informacje o sposobie (stałe/zmienne), wysokości oraz zasady zmiany oprocentowania kredytu,

- termin spłaty kredytu – czas, na jaki zostaje zaciągnięta pożyczka,

- sposób zabezpieczenia spłaty kredytu – w przypadku kredytu hipotecznego, jest to zawsze zapis o obciążeniu nieruchomości w księdze wieczystej, a przy pożyczkach gotówkowych jest to np. ubezpieczenie na życie,

- opłaty dodatkowe – wyszczególnienie wszystkich prowizji, opłat oraz dodatkowych kosztów,

- zapisy o ewentualnej procedurze windykacyjnej w przypadku braku spłaty kredytu,

- harmonogram i zasady spłaty kredytu,

- warunki dokonywania zmian w umowie,

- podpisy obu stron umowy.

Umowa kredytu – prawa i obowiązki kredytodawcy

Do najważniejszych uprawnień banków i innych instytucji udzielających pożyczek, należą między innymi weryfikacja zdolności kredytowej oraz prawo do wypowiedzenia umowy w przypadku złamania zasad. Otrzymują one również możliwość naliczania prowizji, odsetek i innych kosztów, które musi ponieść kredytobiorca wraz ze spłatą kredytu.

Do obowiązków pożyczkodawcy należy zaliczyć zachowanie tajemnicy bankowej, udzielanie kredytów osobom, które mają możliwość spłaty (brak innych zobowiązań, wysoka zdolność do zaciągania pożyczek) oraz przestrzeganie obowiązujących praw.

Za każdym razem, gdy zmienią się jakiekolwiek zapisy pożyczki, kredytodawca musi koniecznie poinformować o tym swojego klienta. Gdy bank wprowadzi niekorzystne zapisy bez wiedzy klienta, skutkiem może być unieważnienie umowy kredytowej.

Na co zwrócić uwagę przed podpisaniem umowy kredytu?

Pierwszą i najważniejszą rzeczą, jest bardzo szczere odpowiedzenie samodzielnie, na dwa, poniższe pytania:

- Czy umowa o kredyt jest konieczna w mojej sytuacji?

- Czy będę w stanie spłacić kredyt?

W Internecie bardzo łatwo można znaleźć opis spraw, w których ludzie zaciągnęli zbyt wiele zobowiązań, co doprowadziło do opóźnień w spłacie kredytu, a w niektórych przypadkach kończyło się nawet egzekucją komorniczą.

Na co jeszcze trzeba uważać przy podpisywaniu umowy kredytowej? Warto przeczytać ten dokument kilka razy i sprawdzić, czy wszystkie informacje – miejsce i data podpisania umowy, wszystkie dane obu stron, pożyczona kwota czy suma całkowitej kwoty kredytu.

Należy też dokładnie przeanalizować cały harmonogram spłaty kredytu, który otrzymuje się od instytucji pożyczkowej ze szczególnym uwzględnieniem wszystkich kosztów, zarówno zaciągnięcia jak i spłaty pożyczki.

Wątpliwości dotyczące umowy kredytowej – kto może pomóc?

Jeśli w trakcie czytania umowy kredytu, masz wątpliwości co do niektórych jej zapisów, lub zwyczajnie nie rozumiesz jakichś kwestii, warto dopytać o nią pracownika banku, który powinien w sposób klarowny i jasny wytłumaczyć zagadnienie, którego klient nie rozumie.

Jeśli tłumaczenie pracownika banku lub firmy pożyczkowej, nic nie dało, albo w umowie jest więcej zapisów, które budzą wątpliwości kredytobiorcy, warto zgłosić się z dokumentem do radcy prawnego, albo specjalisty z zakresu spraw kredytowych, którzy odpłatnie wytłumaczą każdą, niezrozumiałą kwestię.

Dobre poznanie wszelkich aspektów związanych z zaciągnięciem kredytu jest konieczne z punktu widzenia każdego pożyczkobiorcy. Kredyt to zwykle zobowiązanie długoterminowe, a jego spłata jest rozłożona na kilka lat. Warto więc wiedzieć wszystko na temat dokumentu, który będzie miał kolosalny wpływ na następne lata życia kredytobiorcy.

Opinia eksperta

Patrycja Szczepaniak, specjalistka ds. sankcji kredytu darmowego w Helpfind

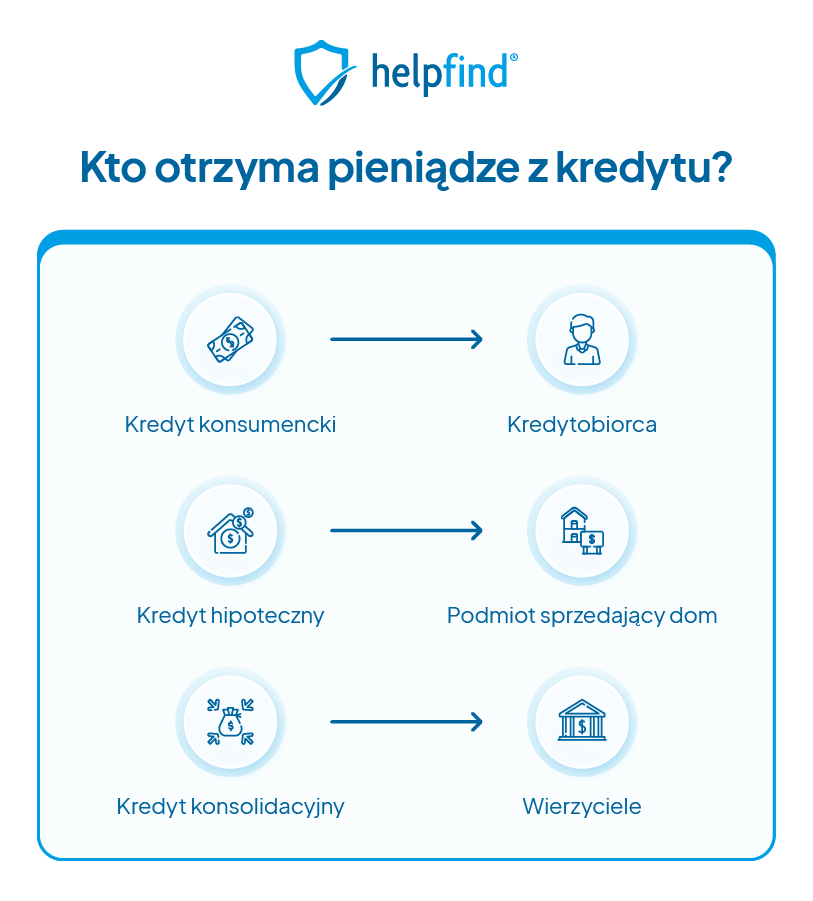

Komu bank wypłaci pieniądze z kredytu po podpisaniu umowy kredytowej?

To, kto otrzyma pieniądze z kredytu, zależy głównie od jego rodzaju. W zależności od rodzaju kredytu bank zobowiązuje się wypłacić pieniądze różnym instytucjom lub osobom.

Błędy w umowie kredytowej po stronie banku – co może zrobić kredytobiorca

Bank nie pozostanie bezkarny w przypadku, kiedy celowo wprowadzi w błąd kredytobiorce przy podpisywaniu umowy kredytowej. Ustawa o kredycie konsumenckim przewiduje zastosowanie tzw. sankcji kredytu darmowego.

Sankcja kredytu darmowego, to zapis, pozwalający na spłatę kredytu w wysokości kapitału i odzyskanie wszystkich kosztów, które poniósł pożyczkobiorca w związku ze spłatą zobowiązania.

Do jej zastosowania potrzebne jest wykazanie błędów popełnionych przez bank, które działają na niekorzyść kredytobiorcy.

FAQ – najczęściej zadawane pytania

Czym jest umowa kredytowa?

Umowa kredytowa jest dokumentem, potwierdzającym powstanie zobowiązania dla pożyczkobiorcy oraz obligującym kredytodawcę do wypłaty pieniędzy. Dokument zawiera wszystkie potrzebne informacje, na temat zasad zawarcia pożyczki, wypłaty pieniędzy oraz spłaty kredytu. Określa również obowiązki i prawa obu stron umowy.

Kiedy i po co jest potrzebna kopia umowy?

Kopia umowy kredytowej może być przydatna, w przypadku, gdy oryginał zostanie zagubiony lub zniszczony. Jeśli kredytobiorca planuje podjęcie kroków prawnych względem instytucji pożyczkowej, musi posiadać umowę kredytową lub jej kopię. Jest ona przydatna w sytuacjach, w których klient banku lub parabanku stara się o zwrot prowizji kredytu, lub o skorzystanie z sankcji kredytu darmowego.

Czy wcześniejsza spłata kredytu daje korzyści kredytobiorcy?

Tak! Wcześniejsza spłata kredytu daje możliwość otrzymania zwrotu prowizji.

Czy mogę przestać płacić raty kredytu bez konsekwencji?

Kredytobiorcy w Polsce w 2024 roku mogli starać się o tzw. wakacje kredytowe. To zawieszenie spłaty kredytu na maksymalnie cztery miesiące. Nie oznacza to jednak, że obowiązek dokonania zapłaty przepadnie. Odroczona kwota zostanie dodana do kolejnych rat lub okres kredytowania zostanie wydłużony. Aby skorzystać z tej możliwości konieczne jest spełnienie kilku kryteriów. Sama pomoc przewidziana jest dla osób w trudnej sytuacji finansowej (gdzie rata kredytu stanowi 30% dochodów gospodarstwa domowego) lub wychowujących przynajmniej trójkę dzieci. Wakacje kredytowe można stosować tylko dla kredytu hipotecznego.

Obecnie, w 2025 roku, zastosowanie wakacji kredytowych jest niemożliwe.

Patryk Marzec

Redaktor

Redaktor, trudniący się głównie tematyką szkód na pojeździe oraz kredytów bankowych. W Helpfind zajmuje się tłumaczeniem trudnych zagadnień z dziedziny prawa drogowego, ubezpieczeniowego i kredytowego, na prosty i zrozumiały dla każdego język.

Poznajmy się

Poprzedni artykuł

Raport BIK – jak go pobrać i czy można zrobić to za darmo?

Następny artykuł

Kredyt konsumencki – czego nie powie Ci o nim pożyczkodawca?

artykuły na naszym blogu

Wiedza o odzyskiwaniu odszkodowań

Najnowsza wiedza odszkodowawcza czeka na Ciebie. Znamy się na tym!

Czytaj więcej z tej kategorii22.07.2025

11 min

Sprawdzenie umowy kredytowej – co może zyskać kredytobiorca?

Chcesz obniżyć ratę kredytu? Bezpłatnie sprawdzimy Twoją umowę kredytową i powiemy, ile możesz zyskać...

Finanse

24.05.2024

10 min

Odstąpienie od umowy kredytowej – jak to zrobić, kto się kwalifikuje

Kredytobiorca ma prawo do odstąpienia od umowy kredytowej bez podawania powodu. Zobacz, co musisz zrobić, żeby anulować kredyt....

Finanse

16.05.2024

9 min

Unieważnienie umowy kredytu złotówkowego – czy to możliwe, co należy zrobić

Szukasz sposobu na unieważnienie umowy kredytowej? W Polsce pojawił się sposób, o którym wie niewielu klientów banków....

Finanse

Uzyskaj dodatkowe środki za błędne zapisy w Twojej umowie

Analiza Twojej umowy kredytowej potrwa maksymalnie 3 dni!

Kredyty gotówkowe

Kredyty zaciągnięte po 17.01.2014 r.

Kwota do 255 550,00 PLN

10 miesięcy od zamknięcia kredytu

Bezpłatna analiza 0 zł

Zgłoś sprawę on-line