RRSO to jeden z najważniejszych wskaźników, dzięki którym można porównać oferty różnego rodzaju banków i parabanków. Dzięki temu kryterium z łatwością można określić, która z oferowanych pożyczek jest najkorzystniejsza. Sprawdź, jak RRSO wpływa na kwotę do spłaty kredytu i kiedy instytucja pożyczkowa musi podać jego wartość.

Co to RRSO?

Jakie czynniki wpływają na wysokość wskaźnika RRSO?

Jaki jest cel wprowadzenia RRSO?

Jaki wpływ ma RRSO na kredyt hipoteczny?

RRSO i jego wpływ na kredyt konsumencki

Oprocentowanie kredytu a RRSO – co jest ważniejsze?

RRSO 0% – co to oznacza?

Czy niskie RRSO świadczy o niskiej kwocie do spłaty?

Dlaczego RRSO jest tak często podawane?

Twoje RRSO zostało błędnie podane w umowie kredytowej? Sankcja kredytu darmowego może Ci pomóc

Jak obliczyć RRSO? Wzór z omówieniem

Najczęściej zadawane pytania (FAQ)

Co to RRSO?

Rzeczywista roczna stopa oprocentowania, czyli w skrócie RRSO to koszt kredytu, który musi ponieść kredytobiorca w związku z jego spłatą. Wyraża się go w procentach i stanowi całkowity koszt zobowiązania, który ponosi konsument w ciągu roku.

RRSO jest regulowane przez ustawę o kredycie konsumenckim z dnia 12 maja 2011 roku, która nakłada na kredytodawców obowiązek jasnego informowania konsumentów o wszystkich kosztach związanych z kredytem, a w tym o RRSO, uwzględniające nie tylko odsetki, ale również inne opłaty.

Ustawa o kredycie konsumenckim z dnia 12 maja 2011 roku, art. 5. [Definicje]

Źródło: https://sip.lex.pl/akty-prawne/dzu-dziennik-ustaw/kredyt-konsumencki-17713510/art-5

Warto również wspomnieć o przełomowym wyroku Trybunału Sprawiedliwości z 23 stycznia 2025 roku, wprowadzającym dodatkowe wymogi dotyczące przejrzystości w obliczaniu RRSO. Zgodnie z zapisami, które zostały w nim zawarte, instytucje finansowe są zobowiązane do dokładnego określenia wszystkich założeń w umowach kredytowych, wpływających na RRSO. Informacje te powinny być przedstawione w sposób jasny i zrozumiały, tak aby konsumenci łatwo zweryfikowali poprawność obliczeń.

Nowe wymogi po wyroku TSUE w kontekście RRSO

- Jasność umowy – umowy kredytowe muszą zawierać szczegółowe informacje, które dotyczą metodologii obliczeń RRSO.

- Prawo do odstąpienia – w sytuacji kiedy banki nie dostarczą kredytobiorcom pełnych informacji dotyczących obliczania RRSO, konsumenci mogą domagać się zwolnienia z obowiązku spłaty odsetek.

- Ochrona konsumentów – ma na celu ochronę konsumentów przed nieuczciwymi praktykami banków i niekorzystnymi warunkami umowy.

Jakie czynniki wpływają na wysokość wskaźnika RRSO?

Wysokość Rzeczywistej Rocznej Stopy Oprocentowania (RRSO) zależy od wielu czynników, które mają istotny wpływ na ostateczną kwotę spłaty oraz całkowity koszt zobowiązania. Warto zrozumieć, jakie elementy składają się na RRSO, aby lepiej ocenić warunki ofert finansowych.

Wysokość wskaźnika RRSO – co ma na niego wpływ?

- Prowizja – jednorazowa opłata, którą bank pobiera za udzielenie kredytu, uwzględniona w obliczeniach Rzeczywistej Rocznej Stopy Oprocentowania (RRSO). Zwykle wyrażona jako procent od kwoty kredytu. Może się różnić w zależności od instytucji finansowej, a także rodzaju produktu. W niektórych przypadkach banki oferują kredyty bez prowizji, co może okazać się korzystne dla klientów, którzy dążą do zminimalizowania kosztów początkowych.

- Oprocentowanie nominalne – kluczowy element RRSO, określający wysokość odsetek, które kredytobiorca będzie musiał zapłacić za pożyczony kapitał. Może być stałe i zmienne, natomiast jego wartość jest podawana w skali roku. Im wyższe oprocentowanie, tym wyższe odsetki, a to przekłada się na wyższe RRSO.

- Dodatkowe opłaty – obejmują różne koszty związane z uzyskaniem zobowiązania finansowego. Najczęstsze opłaty to te proceduralne, np. koszty przygotowania wniosku oraz analiza zdolności kredytowej.

- Ubezpieczenie – banki często wymagają ubezpieczenia na życie lub ubezpieczenia od utraty zdolności do spłaty kredytu jako warunku udzielenia finansowania. Koszt takiego ubezpieczenia powinien być uwzględniony w obliczeniach RRSO, z tego względu, że wpływa na całkowitą kwotę do spłaty oraz wysokość miesięcznych rat.

Jaki jest cel wprowadzenia RRSO?

Ustawodawca wprowadził pojęcie Rzeczywistej Rocznej Stopy Oprocentowania, aby ułatwić potencjalnym kredytobiorcom sprawdzenie i porównanie ofert kredytu z różnych banków komercyjnych.

Niestety, by analiza porównawcza ofert była wiarygodna, pod uwagę należy wziąć oferty pożyczki, opiewające na tę samą kwotę, posiadające identyczny model spłaty rat oraz taki sam okres kredytowania.

Warto pamiętać, że RRSO jest jednym z czynników, które pokazują potencjalnemu kredytobiorcy, jak wysokie koszty musi ponieść w związku z zaciągnięciem kredytu. Nie jest to jednak czynnik, który warunkuje to, ile pieniędzy należy oddać kredytodawcy.

Ostateczna suma, jaką trzeba oddać kredytodawcy, zależy także od innych czynników, takich jak wysokość prowizji, dodatkowe opłaty czy wymagane ubezpieczenia. Dlatego przed podjęciem decyzji o zaciągnięciu zobowiązania warto dokładnie przeanalizować wszystkie aspekty oferty.

Jaki wpływ ma RRSO na kredyt hipoteczny?

Kredyt hipoteczny jest zobowiązaniem długoterminowym, który, w przeciwieństwie do innych form pożyczek, wymaga jako zabezpieczenia wpisania hipoteki do księgi wieczystej nieruchomości.

Poza tym kredytobiorca musi ponieść wiele kosztów, takich jak wszelkiego rodzaju prowizje, dodatkowe ubezpieczenia kredytu, np. ubezpieczenie pomostowe (wymagane na okres między wypłatą środków z pożyczki a wpisaniem hipoteki do księgi wieczystej). Sprawia to, że porównanie różnych ofert kredytów hipotecznych na podstawie samego RRSO może być mylące.

Ostatecznie, wysokość rzeczywistej rocznej stopy oprocentowania przy kredycie hipotecznym, zależy przede wszystkim od kwoty kredytu, kosztów narzucanych przez pożyczkodawcę oraz długości okresu spłaty.

Istotna jest również kwestia oprocentowania – jeśli jest ono zmienne, wzrasta również wartość RRSO, a przy stałym, wartość wskaźnika spada.

RRSO i jego wpływ na kredyt konsumencki

Z racji tego, że RRSO kredytu jest niższe, im dłuższy jest okres kredytowania, można łatwo stwierdzić, iż wskaźnik ten będzie znacznie większy przy chwilówkach, niż przy klasycznych kredytach gotówkowych. Jest to spowodowane faktem, że parabanki udzielają pożyczek na maksymalnie 30 dni (przy niektórych jest to 60 dni).

Jaki wpływ ma zatem RRSO na kredyt konsumencki? Wskaźnik ten może być przydatny dla kredytobiorcy, tylko i wyłącznie w przypadku, gdy okres spłaty zobowiązania, rodzaj rat i wartości udzielonego kredytu. Tylko w takim przypadku RRSO może przydać się przy porównywaniu różnych ofert.

Oprocentowanie kredytu a RRSO – co jest ważniejsze?

W trakcie porównywania ofert, wielu potencjalnych kredytobiorców nie zwraca uwagi na wskaźnik rzeczywistej rocznej stopy oprocentowania, skupiając się głównie oprocentowaniu pożyczki. Jest to spory błąd, wynikający głównie z trzech powodów.

- Brak wiedzy o RRSO – większość osób nie ma wystarczającej wiedzy na temat RRSO, a także jej znaczenia w kontekście kredytów. Konsumenci często nie zdają sobie sprawy z tego, że rzeczywista roczna stopa procentowa uwzględnia wszystkie koszty kredytu, a nie tylko jego oprocentowanie. Poprzez skupienie się na innych aspektach oferty, ignorując RRSO, mogą podjąć niekorzystną decyzję finansową.

- Przedstawienie idealnej formy kredytu w ofercie – banki często prezentują swoje oferty w sposób mylący dla konsumentów. Większość ofert jest przedstawiona jako bardzo opłacalne, koncentrujące się na wielu pozytywnych aspektach, takich jak: niskie oprocentowanie i korzystne warunki spłaty (często nawet pomijając informację o RRSO).

- Przywiązywanie zbyt dużej wagi do oprocentowania kredytu – kredytobiorcy często skupiają się na nominalnym oprocentowaniu kredytu, traktując je jako najważniejszy wskaźnik kosztów. I chociaż oprocentowanie jest niewątpliwie istotnym elementem umowy kredytowej, nie uwzględnia wszystkich dodatkowych kosztów związanych z kredytem (np. prowizje i ubezpieczenia). Prowadzi to do mylnego przekonania o korzystności ceny, podczas gdy całkowity koszt zobowiązania kredytowego może okazać się znacznie wyższy.

Nie warto spodziewać się rezygnacji banku ze swojego wynagrodzenia – obniżone oprocentowanie wiąże się bowiem z podniesieniem innych kosztów. Dlatego szczególnie istotne jest to, aby przed podpisaniem umowy kredytowej zastanowić się, zanim skorzystamy z „promocyjnej” oferty.

RRSO 0% – co to oznacza?

Najczęściej z tego typu pojęciem spotykamy się w przypadku reklam wszelkiego rodzaju chwilówek. To w nich pada sformułowanie „RRSO 0%” przy pierwszej pożyczce. Co oznacza ten wskaźnik na poziomie 0%?

Tego typu oferty sprawiają, że całkowity koszt kredytu ponoszony przez klienta parabanku wynosi 0 zł – a zatem oddaje on tyle, ile pożyczył. Niestety, działa to wyłącznie przy skorzystaniu z oferty danej instytucji pożyczkowej, po raz pierwszy – każdy następny kredyt jest już obłożony wieloma dodatkowymi kosztami, a RRSO zazwyczaj przekracza 100%.

Kluczowe aspekty RRSO 0%

- Brak dodatkowych kosztów – kredyt z RRSO 0% oznacza, że całkowity koszt kredytu wynosi 0 zł. Kredytobiorca oddaje jedynie pożyczoną kwotę, co sprawia, że ta oferta jest odbierana jako bardzo atrakcyjna przez kredytobiorców.

- Ograniczenia ofert – oferty RRSO 0% są skierowane zwykle do nowych klientów lub należą do limitowanych promocji. Jeśli kredytobiorcy korzystają z usług danej firmy po raz pierwszy, mogą skorzystać z tej oferty.

- Potencjalne koszty w przyszłości – zazwyczaj takich pożyczek udziela się na krótki okres (np. 30 dni lub 60 dni) i na stosunkowo niskie kwoty. Pożyczkobiorcy muszą też przestrzegać terminów spłaty, w celu uniknięcia dodatkowych kosztów w przyszłości.

- Krótki okres spłaty – kolejne pożyczki od tej samej instytucji mogą już wiązać się z dodatkowymi kosztami, a RRSO może przekraczać 100%.

Czy niskie RRSO świadczy o niskiej kwocie do spłaty?

Co ciekawe, niższe RRSO nie zawsze świadczy o tym, że kwota do spłaty będzie niższa, niż w przypadku innych ofert. Bardzo dużo zależy od tego, na jak długi okres czasu zaciąga się zobowiązanie oraz w jakiej formie planuje się jego spłatę.

RRSO a kwota do spłaty – kluczowe czynniki

- Okres kredytowania – dłuższy okres spłaty zwykle prowadzi do niższego RRSO, z tego względu, że całkowity koszt kredytu jest rozłożony na dłuższy czas. Jednakże, ponieważ kredytobiorca płaci odsetki przez dłuższy okres, całkowita kwota spłaty może być wyższa.

- Forma spłaty – różne modele spłaty (raty równe, malejące) mają wpływ na wysokość RRSO. Raty równe mogą prowadzić do niższego RRSO, mimo że całkowity koszt kredytu może być wyższy.

- Koszty pozaodsetkowe – wskaźnik RRSO nie uwzględnia jedynie oprocentowania kredytu, ale również dodatkowe koszty, takie jak: prowizje i ubezpieczenia. Dlatego nawet mimo niskiego oprocentowania całkowity koszt kredytu może okazać się wysoki.

Zmiany wartości pieniądza wraz z upływem czasu

Wartość wskaźnika RRSO kredytu uwzględnia wskaźniki inflacyjne oraz zmiany wartości pieniądza w danym okresie czasu. Sprawia to, że roczna rzeczywista stopa oprocentowania może zmienić się w trakcie spłaty kredytu z przyczyn całkowicie niezależnych od banku czy kredytobiorcy.

Inflacja, siła nabywcza, ryzyko oraz zmiany kursów walutowych są kluczowymi czynnikami wpływającymi na wartość pieniądza, co powinno być brane pod uwagę przez kredytobiorców. Zrozumienie tych zjawisk pozwoli na lepszą ocenę ofert kredytowych i podejmowanie świadomych decyzji finansowych.

Dlaczego RRSO jest tak często podawane?

Podawanie wskaźnika rzeczywistej rocznej stopy oprocentowania jest narzucone z góry przez ustawodawcę. Każda instytucja, która ma prawo udzielać kredytów na zasadach ustalonych w przepisach prawnych, zobowiązana jest do podawania tego wskaźnika w każdej ofercie, kierowanej bezpośrednio lub pośrednio do klientów.

Wymóg ten wynika z ustawy o kredycie konsumenckim z 12 maja 2011 roku. W tej samej ustawie istnieje zapis, który umożliwia pożyczkobiorcy spłaty kredytu w wysokości pożyczonego kapitału. Jest to tzw. sankcja kredytu darmowego, stanowiąca, że błędy w umowie kredytowej uprawniają do zwrotu wszystkich kosztów kredytu.

Ustawa o kredycie konsumenckim z dnia 12 maja 2011 roku, art. 45 [sankcja kredytu darmowego]

Źródło: https://sip.lex.pl/akty-prawne/dzu-dziennik-ustaw/kredyt-konsumencki-17713510/art-45

To główny powód, dzięki któremu potencjalni kredytobiorcy mają bardzo łatwy dostęp do informacji na temat tego wskaźnika. Gdyby nie on, trudno byłoby porównać kilka ofert pożyczek, pochodzących z różnych banków.

Twoje RRSO zostało błędnie podane w umowie kredytowej? Sankcja kredytu darmowego może Ci pomóc

Zgodnie z 45 art. ustawy o kredycie konsumenckim, w przypadku błędnego określenia RRSO, kredytobiorca ma pełne prawo do skorzystania z sankcji kredytu darmowego.

Dzięki temu rozwiązaniu, będzie zobowiązany do spłaty samego kapitału bez dodatkowych kosztów kredytu, takich jak: prowizje i odsetki. Jeśli w Twojej umowie kredytowej doszło do błędnego zapisania RRSO, masz pełne prawo do skorzystania z SKD. Jak możesz uzyskać pomoc w tym zakresie?

To bardzo proste: wszystko, co musisz zrobić, to zgłosić się do Helpfind, wypełnić formularz kontaktowy dostępny na naszej stronie internetowej i przesłać swoją umowę kredytową do bezpłatnej analizy. Po wnikliwym przeanalizowaniu Twojej umowy kredytowej przez grono naszych specjalistów i stwierdzeniu, że sankcja kredytu darmowego jest możliwa do zastosowania, przedstawimy Ci ofertę odkupu Twojej sprawy, a pieniądze dostaniesz na konto w ciągu 14 dni roboczych od podpisania dokumentów.

Jest to możliwe dzięki cesji wierzytelności, która uprawnia nas do przejęcia odpowiedzialności procesowej w Twojej sprawie i załatwienia wszelkich formalności. Oszczędzasz czas i pieniądze, a dodatkowo ograniczasz niepotrzebny stres, negatywnie wpływający na zdrowie.

Co należy zrobić, żeby skorzystać z naszej pomocy?

- Wypełnij formularz, który znajdziesz na stronie Helpfind.pl

- Prześlij swoją umowę kredytową do bezpłatnej analizy.

- Poczekaj na telefon od naszych konsultantów.

- Jeśli uznamy, że sankcja kredytu darmowego jest możliwa do zastosowania, przedstawimy Ci ofertę odkupu Twojej sprawy.

- Jeśli zaakceptujesz naszą propozycję i podpiszesz dokumenty, pieniądze otrzymasz na konto w ciągu 14 dni roboczych od podpisania dokumentów.

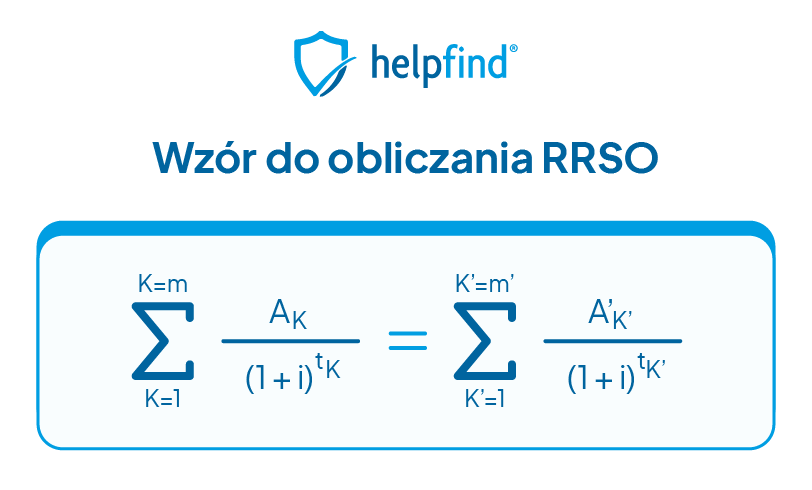

Jak obliczyć RRSO? Wzór z omówieniem

Wzór na dokładne obliczenie RRSO, podany w ustawie o kredycie konsumenckim, jest bardzo skomplikowany, a jego głównym adresatem są pracownicy banku, przygotowujący ofertę lub przykład reprezentatywny pożyczki. Wygląda on następująco:

Znaczenie symboli:

- m – numer ostatniej transzy,

- K – numer wypłaty ostatniej transzy,

- AK – kwota ostatniej wypłacanej transzy,

- Σ – suma,

- i – RRSO,

- tK – okres między dniem pierwszej wypłaty transzy a dniem wypłaty kolejnej transzy (zmienna K),

- m’ – numer ostatniej spłaty raty przez kredytobiorcę,

- K’ – numer kolejnej spłaty raty przez kredytobiorcę,

- A’K’ – kwota spłacanej raty kredytu,

- tK’ – okres między dniem wypłaty pierwszej transzy a dniem spłaty kolejnej raty (zmienna K’)

Jak widać, powyższy wzór jest dość skomplikowany, co sprawia, że większość potencjalnych kredytobiorców nawet nie próbuje sprawdzić, ile rzeczywiście wynosi RRSO. Na szczęście, z pomocą przychodzi Internet, w którym bardzo łatwo można znaleźć kalkulatory do obliczania RRSO.

Najczęściej zadawane pytania (FAQ)

Czy wniesienie opłat jest wymagane przed uzyskaniem kredytu?

W większości przypadków instytucje finansowe nie wymagają wniesienia opłat przed udzieleniem kredytu. Jednak niektóre banki mogą pobierać opłaty przygotowawcze lub prowizję, co wpływa na podwyższenie wysokości RRSO.

Jak obliczana jest kwota spłaty raty kredytu?

Kwota spłaty raty kredytu zależy od wysokości kredytu, oprocentowania nominalnego oraz okresu spłaty. Może być stała (rata równa) lub zmienna (rata malejąca), co wpływa na końcowy koszt zobowiązania.

Czym jest wartość procentowa w kontekście kredytu?

Wartość procentowa w kontekście kredytu odnosi się do kosztu pożyczki, wyrażonego jako procent kwoty kredytu. Może to obejmować odsetki oraz inne opłaty, które są uwzględniane przy obliczaniu rzeczywistej rocznej stopy procentowej (RRSO). Wartość ta pozwala ocenić, jak duży jest koszt kredytu w stosunku do jego wartości.

Dominika Krysiak

Na bieżąco śledzi oraz analizuje sytuację Frankowiczów w Polsce. Stara się poruszać te problemy oraz tematy, które najbardziej interesują osoby posiadające kredyt w helweckiej walucie. Prywatnie miłośniczka górskich wędrówek i dobrego amerykańskiego kina.

Poznajmy się

Poprzedni artykuł

Raport BIK – jak go pobrać i czy można zrobić to za darmo?

Następny artykuł

Kredyt konsumencki – czego nie powie Ci o nim pożyczkodawca?

artykuły na naszym blogu

Wiedza o odzyskiwaniu odszkodowań

Najnowsza wiedza odszkodowawcza czeka na Ciebie. Znamy się na tym!

Czytaj więcej z tej kategorii31.01.2024

11 min

Marża kredytu konsumenckiego – czym jest i od czego zależy?

Marża kredytu konsumenckiego jest jednym z czynników, wpływających na kwotę do spłaty. Dowiedz się, w jaki sposób bank ustala jej wysokość!...

Finanse

13.02.2025

13 min

Sankcja kredytu darmowego – TSUE wydał wyrok! To przełom

Kredytobiorcy mają powody do radości! Sprawdź, co oznacza wyrok TSUE w sprawie sankcji kredytu darmowego....

Finanse

29.05.2023

10 min

Kredyt konsumencki – czego nie powie Ci o nim pożyczkodawca?

Kredyt konsumencki to najbardziej rozpowszechniona forma udzielania pożyczek. Poznaj najważniejsze zasady i prawa, jakie przysługują pożyczkobiorcy!...

Finanse

Zwrot prowizji za wcześniejszą spłatę kredytu

Sprawdzimy, jak wysoką kwotę zwrotu możesz uzyskać.

Zwrot otrzymasz maksymalnie po 5 dniach

Kwotę zwrotu przedstawimy po analizie

Analiza prawna jest bezpłatna

Dotyczy instytucji bankowych i kredytów skonsolidowanych

Bezpłatna analiza 0 zł

Zgłoś sprawę on-line