Zaciągnięcie kredytu oznacza, że jako kredytobiorca godzisz się na koszty narzucone Ci przez bank. Jednym z nich jest marża banku, stanowiąca podstawowe wynagrodzenie kredytodawcy. Czym się charakteryzuje? Jak ustala się jej wartość? W jaki sposób można ją obniżyć lub całkowicie zniwelować, a nawet odzyskać dotychczas poniesione koszty kredytu? Odpowiedzi znajdziesz w tym artykule!

Co to jest marża banku?

Oprocentowanie kredytu składa się z dwóch części. Pierwsza z nich to WIRON, czyli stopa procentowa wynikająca z warunków rynkowych. Banki regularnie pożyczają między sobą pieniądze, np. w celu zabezpieczenia kredytów, inwestycji, dlatego wprowadzono wskaźnik WIBOR®. Określa on oprocentowanie, jakim obciążone są kredyty udzielane sobie wzajemnie przez banki. Druga część to marża banku, czyli dodatkowe oprocentowanie doliczane do stopy procentowej. Stanowi ona jedno z głównych źródeł dochodu banku.

Art. 30. [Treść dokumentu umowy]

Źródło: https://sip.lex.pl/akty-prawne/dzu-dziennik-ustaw/kredyt-konsumencki-17713510/art-30

Podczas ustalania wysokość marży banku określany jest tzw. poziom ryzyka, czyli sumę pieniędzy, której potencjalnie kredytobiorca może nie zwrócić. Takie działania są przeprowadzane, na wypadek gdyby kredytobiorca przestał spłacać swoje zobowiązanie, a zysk banku byłby zagrożony. W takiej sytuacji bank zachowa prowizję, więc przynajmniej w jakimś stopniu ochroni swój zysk, nawet jeśli kredytobiorca przestanie spłacać kredyt, a egzekucja komornicza nie przyniesie rezultatów w postaci odzyskaniu równowartości kwoty pozostałej do spłaty.

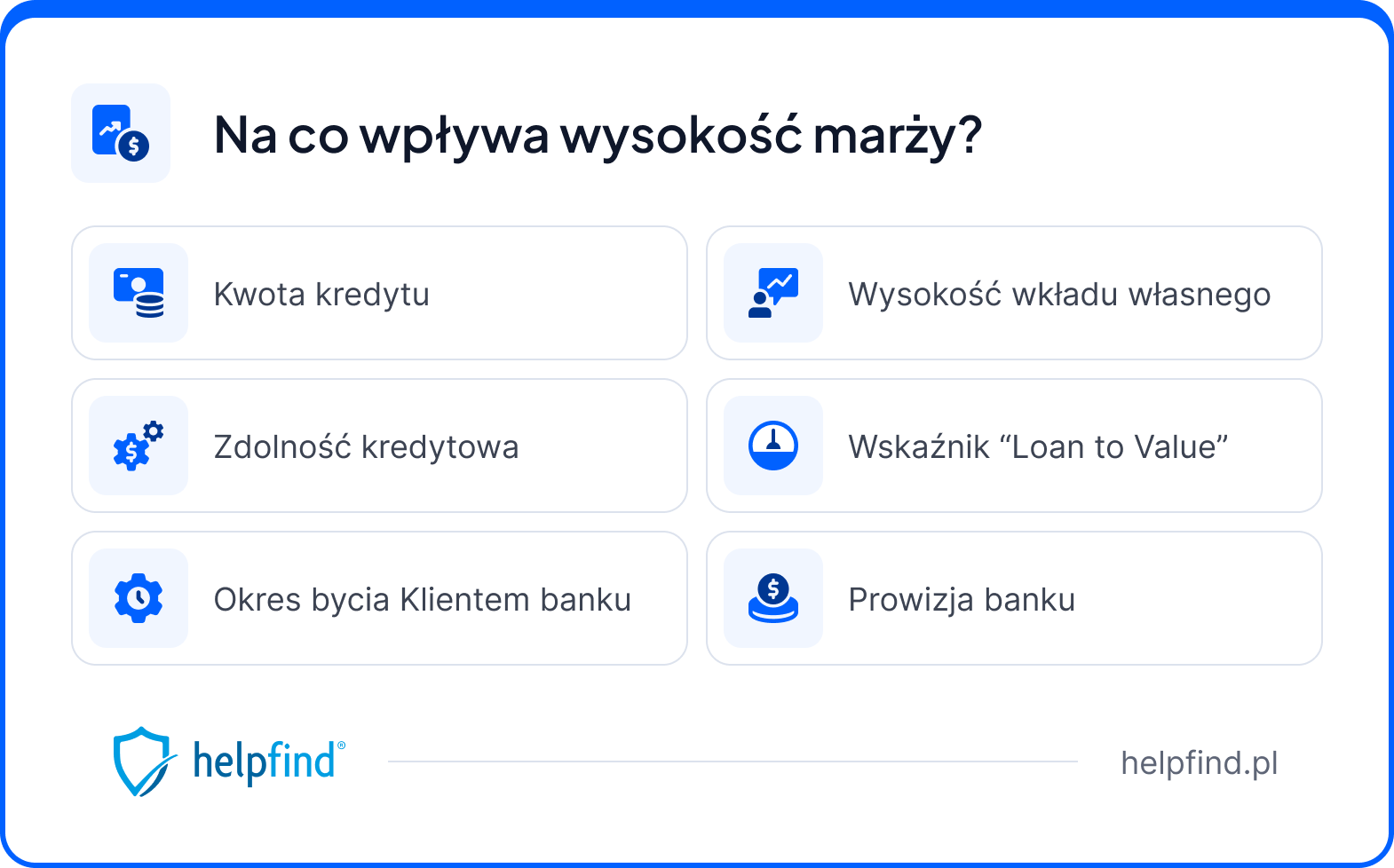

Co wpływa na wysokość marży kredytu konsumenckiego?

Teoretycznie marża kredytu konsumenckiego nie różni się niczym od marży kredytu hipotecznego. W obu przypadkach jest to (obok współczynnika WIBOR®) główna składowa oprocentowania kredytu, które ma bardzo duży wpływ na całkowity koszt kredytu. Istnieje kilka czynników, mających wpływ na to, jak banki szacują wysokość marży. Są to między innymi:

- wysokość prowizji – wszelkiego rodzaju prowizje i opłaty, stanowią one główne źródło dochodów banku;

- wysokość kredytu – wysokość marży zależy również od tego, na jaką kwotę opiewa kredyt. Marża banku rośnie wprost proporcjonalnie do wysokości kredytu – im wyższa suma pożyczonych pieniędzy, tym większa opłata za udzielenie kredytu;

- zdolność kredytowa – zasada jest dość prosta. Im większa kwota kredytu, o który wnioskujesz, tym większe ryzyko podejmuje bank, akceptując wniosek i wypłacając pieniądze. Jeśli zdolność kredytowa jest zbyt niska, to bank najprawdopodobniej zaproponuje niższą kwotę kredytu. Będzie ona jednak obarczona dość wysoką marżą, głównie ze względu na ryzyko, jakie ponosi kredytodawca;

- ubezpieczenie kredytu – w przeciwieństwie do kredytu hipotecznego, którego zabezpieczeniem jest nieruchomość, kredyty konsumenckie nie mają odgórnie narzuconego wymogu ubezpieczenia kredytu. Banki bardzo często proponują zakup dodatkowego ubezpieczenia np. od utraty pracy, czy od nieszczęśliwych wypadków, dzięki czemu można obniżyć marżę;

- istnieją przypadki, w których po odmowie zakupienia polisy, bank podniósł marżę na wyższy poziom, głównie ze względu chęci zabezpieczenia przed ewentualnym brakiem spłaty;

- czynniki zewnętrzne – takie jak inflacja czy poziom stóp procentowych. Mają one istotny wpływ na wartość pieniądza, a co za tym na wysokość kredytów,

- cross-selling – jeśli kredytobiorca korzysta już z usług banku (np. ma otwarte konto, zaciągnięty inny kredyt lub otwartą lokatę), pożyczkodawca może obniżyć marżę kredytową,

- historia klienta – banki doceniają lojalność swoich klientów, co sprawia, że mogą oni liczyć na nieco bardziej preferencyjne traktowanie. Istotna jest wtedy również historia spłaty kredytu dla aktualnie zaciągniętych zobowiązań.

Kredyt hipoteczny marża banku – od czego zależy jej wysokość?

Marża banku przy kredycie hipotecznym jest obliczana na podstawie czynników wymienionych w poprzednim akapicie, a także na podstawie wskaźnika LtV (ang. loan to value). Wskaźnik ten określa stosunek wartości zakupionego domu, mieszkania czy gruntu do wysokości udzielonego kredytu hipotecznego oraz kwoty wkładu własnego.

Nie bez znaczenia pozostaje też wysokość wkładu własnego. W przypadku kredytów hipotecznych wkład własny jest koniecznością i nie może on być niższy niż 20%. Wygląda to jednak tak, że im wyższy wkład własny, tym niższa marża kredytu hipotecznego.

Jak obliczyć marżę kredytu hipotecznego lub konsumenckiego?

Jednym z czynników determinujących wysokość marży jest zdolność kredytowa, przez co warunki uruchomienia pożyczki będą nieco inne dla każdego z pożyczkobiorców.

Z tego powodu warto sprawdzić, jakie oferty kredytowe otrzymasz z różnych banków – może się okazać, że bank, w którym chcesz wziąć kredyt, oferuje gorsze warunki niż inna instytucja tego typu.

Wiele zależy też od tego, ile bank chce zarobić na kredycie. Zdarzają się sytuacje, w których przy złożeniu dwóch wniosków do banku w odstępie kilku miesięcy, potencjalny kredytobiorca otrzyma dwie oferty, w których marża kredytu hipotecznego lub konsumenckiego będzie się różnić. Może to być spowodowane czynnikami zewnętrznymi (np. obniżeniem stopy procentowej), ale i zmianą polityki kredytowej banku.

Aby obliczyć wysokość marży kredytu konsumenckiego, wystarczy zastosować poniższy wzór:

Marża banku kredyt konsumencki – czy jest bardziej istotna niż przy kredycie hipotecznym?

Kredyty konsumenckie są zazwyczaj zobowiązaniami krótkoterminowymi i opiewają na niewielkie (w porównaniu do kredytów hipotecznych) kwoty. To właśnie w tym rodzaju zobowiązań marża banku odgrywa o wiele większą rolę, niż mogłoby się wydawać.

Jest to spowodowane ryzykiem, jakie podejmują instytucje pożyczkowe, udzielając kredytów. O ile pożyczki hipoteczne są zabezpieczone nieruchomością, o tyle przy kredytach konsumenckich nie występuje żadne ubezpieczenie (chyba że kredytobiorca zgodzi się na dodatkowe koszty). Z tego względu bank narzuca o wiele wyższą marżę, chroniąc tym samym swój zarobek przed ewentualnymi stratami.

Wysokość marży zarówno kredytu konsumenckiego, jak i hipotecznego, ustala się jeszcze przed podpisaniem umowy kredytowej. W przypadku gdy marża zostanie źle naliczona, jednocześnie uderzając w interes klienta, pożyczkobiorca może w związku z takim błędem skorzystać z prawa do darmowej pożyczki. Sankcja kredytu darmowego jest zapisem, który stanowi, że w przypadku odkrycia błędów w umowie pożyczki, kredytobiorca może ubiegać się o zwrot wszystkich kosztów, w tym i marży.

Czy można obniżyć marżę banku?

Co do zasady marża bankowa może być przedmiotem negocjacji z kredytodawcą, lecz od dnia zawarcia umowy ustalony poziom marży może się zmienić tylko w wtedy, kiedy obie strony zgodzą się na nowe warunki i podpiszą aneks do umowy kredytu. Istnieje kilka sposobów na obniżenie tej opłaty, wśród których warto wyróżnić:

- wykupienie dodatkowego ubezpieczenia – marża banku jest w dużej mierze zależna od ryzyka, które podejmuje bank, decydując się na udzielenie kredytu. Wykupienie dodatkowego ubezpieczenia może znacznie obniżyć narzuconą przez bank opłatę,

- podwyższenie prowizji od kredytu – teoretycznie nie jest to żadna oszczędność, lecz warto pamiętać, że wyższa prowizja kredytu, to potencjalnie większy zwrot przy ewentualnej wcześniejszej spłacie.

- refinansowanie – wzięcie kredytu w celu spłaty poprzedniego kredytu. W praktyce do obniżenia marży dochodzi tylko i wyłącznie wtedy, kiedy bank narzuci na nowy kredyt mniejsze opłaty.

- skorzystanie z sankcji kredytu darmowego – jeśli w umowie znajdują się błędy lub braki, to możesz się starać o zwrot nie tylko marży, ale także innych kosztów kredytu. To najskuteczniejszy sposób na to, jak obniżyć ratę kredytu.

Banki są o wiele bardziej skore do renegocjowania wysokości marży przy kredytach hipotecznych. Nie oznacza to jednak, że w przypadku kredytów gotówkowych nie można zmienić marży kredytu. Takie renegocjacje również mogą przynieść wymierne efekty. Przede wszystkim przedstaw sytuację, oznajmiając, że obniżenie marży kredytu nie będzie wiązało się z większym ryzykiem dla banku, np. poprzez przedstawienie nowej umowy o pracę, w której wynagrodzenie opiewa na wyższą kwotę.

Wypowiedź ekspertki

Patrycja Szczepaniak, ekspertka ds. sankcji kredytu darmowego

Skorzystaj z naszej bezpłatnej analizy umowy kredytowej. Jeśli okaże się, że zawiera ona błędy lub braki, to możemy w ciągu 21 dni roboczych wypłacić Ci sporą rekompensatę finansową. My będziemy dochodzić sankcji w sądzie, a Ty będziesz się cieszyć uzyskaną kwotą. Bez żadnego wysiłku czy stresu. Samodzielne złożenie oświadczenia o sankcji kredytu darmowego nie wystarczy, potrzebna będzie Ci pomoc – nasza, bezpłatna i szybka lub prawnika, płatna i czasochłonna.

FAQ – najczęściej zadawane pytania

Jaki wpływ na kredyt konsumencki ma marża?

Marża oraz wskaźnik WIBOR stanowią wysokość oprocentowania kredytu konsumenckiego, przez co można stwierdzić, że jest to jeden z najważniejszych czynników, determinujących kwotę do spłaty.

Gdzie znaleźć informacje na temat marży?

Informacje na temat wysokości marży można znaleźć w harmonogramie spłaty kredytu oraz umowie kredytowej. W pierwszym dokumencie kredytodawca powinien wyszczególnić wysokość oprocentowania przy każdej racie, dzięki czemu w bardzo łatwy sposób można obliczyć wysokość marży bankowej. Umowa kredytowa powinna zawierać informacje o marży i warunkach ewentualnych zmian w tym zakresie.

Czy marża kredytu konsumenckiego może się zmienić?

Tak, marża kredytu konsumenckiego może się zmienić, choć tylko wtedy, gdy obie strony zaakceptowały nowe warunki finansowania kredytu i jego spłaty. Niestety, obniżenie marży kredytu jest możliwe najczęściej w przypadku wykupienia ubezpieczenia lub podwyższenia prowizji kredytu konsumenckiego.

Źródła

Beniamin Niśkiewicz

Redaktor

Autor kilkuset artykułów o tematyce związanej z odszkodowaniami komunikacyjnymi i produktami finansowymi. Wcześniej zajmował się również kwestią świadczeń dla osób z niepełnosprawnością, w tym głównie świadczeniem pielęgnacyjnym dla opiekunów osób dorosłych. Na co dzień ściśle współpracuje z ekspertami ds. dochodzenia roszczeń. Absolwent Wydziału Filologicznego Uniwersytetu Wrocławskiego.

Poznajmy się

Poprzedni artykuł

Raport BIK – jak go pobrać i czy można zrobić to za darmo?

artykuły na naszym blogu

Wiedza o odzyskiwaniu odszkodowań

Najnowsza wiedza odszkodowawcza czeka na Ciebie. Znamy się na tym!

Czytaj więcej z tej kategorii29.05.2023

10 min

Kredyt konsumencki – czego nie powie Ci o nim pożyczkodawca?

Kredyt konsumencki to najbardziej rozpowszechniona forma udzielania pożyczek. Poznaj najważniejsze zasady i prawa, jakie przysługują pożyczkobiorcy!...

Finanse

01.12.2023

11 min

Kredyt gotówkowy za darmo – sprawdź, czy to możliwe

Dowiedz się, czy możesz spłacać kredyt gotówkowy bez dodatkowych kosztów....

Finanse

23.05.2024

11 min

Darmowy kredyt – kto go otrzyma, jakie są warunki

Pomożemy bezpłatnie sprawdzić, czy możesz darmowy kredyt można zastosować dla Twojej pożyczki...

Finanse

Uzyskaj dodatkowe środki za błędne zapisy w Twojej umowie

Analiza Twojej umowy kredytowej potrwa maksymalnie 3 dni!

Kredyty gotówkowe

Kredyty zaciągnięte po 17.01.2014 r.

Kwota do 255 550,00 PLN

10 miesięcy od zamknięcia kredytu

Bezpłatna analiza 0 zł

Zgłoś sprawę on-line