Ubezpieczenie kredytu jest czynnikiem, mogącym zarówno podnieść koszty kredytu, jak i je obniżyć. Warto dowiedzieć się, kiedy polisa do kredytu jest przydatna i w jaki sposób działa. Poza powyższymi informacjami odpowiadamy również na pytania, związane z wpływem polisy na całkowity koszt w różnych rodzajach kredytu, a także wyjaśniamy, czy można zrezygnować z ubezpieczenia kredytu.

- Czym jest i jak działa ubezpieczenie kredytu?

- Co daje ubezpieczenie kredytu?

- Ubezpieczenie kredytu konsumenckiego – najczęściej spotykane rozwiązania

- Kiedy opłaca się ubezpieczyć kredyt konsumencki?

- Ubezpieczenie a kredyt hipoteczny

- Jakie rodzaje ubezpieczeń najczęściej występują przy kredytach hipotecznych?

- Rezygnacja z ubezpieczenia kredytu – czy to możliwe?

- FAQ – najczęściej zadawane pytania

Czym jest i jak działa ubezpieczenie kredytu?

Ubezpieczenie kredytu jest jedną z form zabezpieczenia kredytu, dzięki której banki ochraniają swój zarobek na wypadek, gdyby kredytobiorca, z przyczyn niezależnych od siebie (np. problemy zdrowotne uniemożliwiające podjęcie pracy), nie mógł spłacić swojego zobowiązania.

O ile zakres ubezpieczenia jest zwykle taki sam (może być to np. ubezpieczenie na życie, czy od nieszczęśliwego wypadku), to działa ono nieco inaczej niż polisy dla osób fizycznych – w razie zdarzenia, pieniądze od Towarzystwa Ubezpieczeniowego trafiają do kredytodawcy, a pożyczkobiorca nie musi martwić się o spłatę kredytu w całości lub części.

Co daje ubezpieczenie kredytu?

Nie tylko instytucje kredytowe korzystają na ubezpieczeniu zobowiązania – również kredytobiorcy mają pewne korzyści, płynące z wykupienia ubezpieczenia spłaty kredytu. Najważniejszą kwestią jest finansowa ochrona siebie i swoich bliskich przy różnego rodzaju zdarzeniach, uniemożliwiających spłatę pożyczki. Posiadanie ochrony przed niespodziewanymi sytuacjami (np. wypadek samochodowy), niweluje dość uciążliwy problem finansowy, jakim jest niespłacone zobowiązanie.

Inną korzyścią, płynącą z wykupienia polisy zabezpieczającej kredyt są potencjalne korzyści ze strony banku. Są to między innymi możliwość starania się o wyższą kwotę kredytu oraz zmniejszenie całkowitego kosztu kredytu (np. przez obniżenie marży), a co za tym idzie – kwoty do spłaty.

Pierwsza z nich wynika z faktu, że mając ubezpieczenie od danego zdarzenia, banki i parabanki o wiele chętniej podejmują nieco większe ryzyko, przez co kwota kredytu, który może zaciągnąć kredytobiorca (przy tej samej zdolności kredytowej, którą można sprawdzić w raporcie BIK), zwiększa się.

Jeśli kredytobiorca nie chce pożyczyć większej ilości pieniędzy, instytucje pożyczkowe mogą zdecydować się na preferencyjne warunki kredytu i zmniejszyć np. prowizję czy marżę banku. Wówczas kwota do spłaty obniży się, mimo dodatkowego obciążenia składką ubezpieczenia.

Ubezpieczenie kredytu konsumenckiego – najczęściej spotykane rozwiązania

Do kredytów konsumenckich zalicza się wszelkiego rodzaju pożyczki gotówkowe w bankach, karty kredytowe, chwilówki, kredyt samochodowy czy kredyty konsolidacyjne. Ubezpieczenie w tym przypadku nie jest obowiązkowe, choć, jak wspomniano, bank może zaoferować lepsze warunki kredytu.

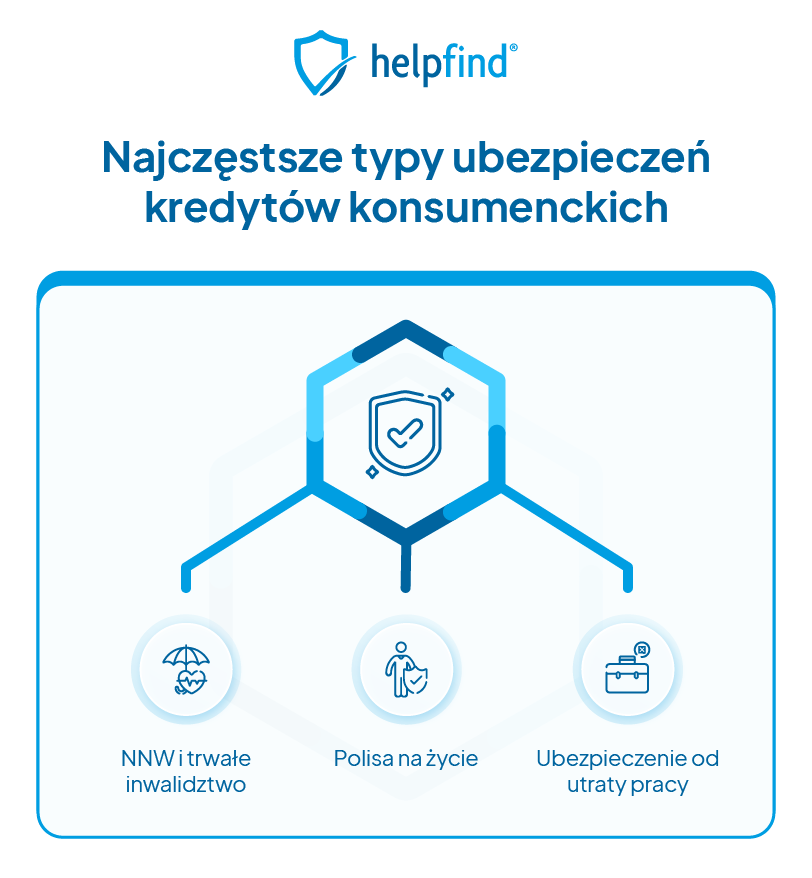

Najczęściej spotykane rodzaje ubezpieczenia kredytu, w przypadku kredytów konsumenckich to:

- ubezpieczenie od nieszczęśliwego wypadku i trwałego inwalidztwa – pewne zdarzenia na drodze, w domu czy w pracy, prowadzące do ciężkiego uszczerbku na zdrowiu, uniemożliwiają podjęcie pracy oraz spłatę zobowiązania. W przypadku zakupienia ubezpieczenia kredytu gotówkowego od wyżej wymienionych zdarzeń pożyczkobiorca nie musi martwić się o spłatę pozostałej części,

- ubezpieczenie na życie – chroni nie tylko bank, ale i rodzinę kredytobiorcy w razie nieprzewidzianej śmierci. W przypadku utraty życia przez pożyczkobiorcę Towarzystwo ubezpieczeniowe wypłaci do banku równowartość kredytu,

- ubezpieczenie od utraty pracy – istnieją pewne formy ubezpieczenia, które pozwalają na spłatę kilku rat w okresie, między utratą pierwszej pracy i znalezieniem innego źródła dochodu. Środki z polisy wypłaca się w przypadku utraty pracy, z powodów, na które kredytobiorca nie ma wpływu, takie jak redukcja etatów czy zamknięcie działu firmy,

Kiedy opłaca się ubezpieczyć kredyt konsumencki?

Ubezpieczenie kredytu konsumenckiego, poza kwestiami zabezpieczenia bliskich, w kwestii finansowej opłaca się tylko wtedy, kiedy łączna kwota składek jest mniejsza od zaoszczędzonej kwoty, np. w wyniku obniżenia marży czy rezygnacji z prowizji.

Zakup polisy jest też rozsądnym wyjściem, w przypadku kredytów długoterminowych. Jest to szczególnie ważne przy pożyczkach, opiewających na dość dużą kwotę.

Warto pamiętać, że nawet opóźnienie ze spłatą kredytu do 30 dni, może się wiązać z przykrymi konsekwencjami, między innymi brakiem możliwości skorzystania z prawa do darmowej pożyczki. Umożliwia to tzw. sankcja kredytu darmowego, czyli zapis stanowiący, że w przypadku odkryciu błędów w umowie, poszkodowany może odzyskać wszystkie koszty, które poniósł w związku ze spłatą pożyczki.

Ubezpieczenie a kredyt hipoteczny

Kredyty hipoteczne wyróżnia nie tylko cel, w którym się je zaciąga, ale i forma ubezpieczenia spłaty zobowiązania. Wpis hipoteki do księgi wieczystej może, w razie problemów ze spłatą, stanowić podstawę do przejęcia nieruchomości. Z tego też powodu, rozsądnym wyjściem jest dokupienie dodatkowego ubezpieczenia – nie tylko na życie, ale i np. od utraty pracy, czy trwałego inwalidztwa.

Pomijając te kwestie, warto nadmienić, że przy zawieraniu umowy pożyczki, banki wymagają zazwyczaj dokupienia polisy na życie, mimo że nie jest to obowiązkowe (wg. ustawy). Nic w tym dziwnego – ubezpieczenie kredytu hipotecznego ma chronić przede wszystkim interesy banku.

Dodatkowe formy ubezpieczenia kredytu hipotecznego mogą znacznie pomóc uzyskać pożyczkę, w przypadku niskiego wkładu własnego. Instytucja kredytowa, jest gotowa udzielić większej gotówki na zakup domu czy jego budowę, w przypadku, gdy spłata kredytu jest zabezpieczona nie tylko hipoteką, czy ubezpieczeniem na życie.

Jakie rodzaje ubezpieczeń najczęściej występują przy kredytach hipotecznych?

Ubezpieczenie spłaty kredytu hipotecznego, z racji długiego terminu spłaty pożyczki i wysokiej kwoty kredytowania, jest nieco bardziej rozbudowane, niż w przypadku kredytów konsumenckich. Nie oznacza to jednak, że kredytobiorcy nie ubezpieczają się od nieszczęśliwych wypadków, trwałego inwalidztwa czy utraty pracy – wręcz przeciwnie.

Jak już wspomniano, zakup ubezpieczenia na życie jest bardzo często jednym z wymogów banku do przyznania kredytu. Z jakich innych form można skorzystać w tym przypadku?

- ubezpieczenie nieruchomości – z racji tego, że celem zaciągnięcia kredytu hipotecznego jest wybudowanie lub kupienie nieruchomości, banki bardzo często stawiają wymóg regularnego opłacania polisy na mieszkanie lub dom. Chodzi przede wszystkim o gwarancję spłaty kredytu – mieszkanie po pożarze będzie o wiele mniej warte, a to zwiększa ryzyko utraty zarobku pożyczkodawcy.

- ubezpieczenie pomostowe – dość popularna forma zabezpieczenia, podlegająca całkowitemu zwrotowi. Jest to polisa, mająca zagwarantować spłatę pożyczki w okresie, w którym środki zostały już wypłacone, ale nie dokonano wpisu hipoteki do księgi wieczystej.

Rezygnacja z ubezpieczenia kredytu – czy to możliwe?

Każdy kredytobiorca, który zawarł dodatkowo ubezpieczenie kredytu, może z niego zrezygnować w ciągu 30 dni od daty podpisania umowy. Oczywiście, ubezpieczyciel ma obowiązek zwrócić kredytodawcy równowartość wpłaconych składek.

W celu rezygnacji z ubezpieczenia kredytu należy przygotować wniosek, w którym pożyczkobiorca, poza podstawowymi danymi o sobie i kredycie, poinformuje bank o rezygnacji z polisy (nie trzeba podawać powodu). Dokument należy zanieść do oddziału banku, nie do Towarzystwa ubezpieczeniowego.

Należy pamiętać, że z powodu rezygnacji z ubezpieczenia, instytucja pożyczkowa może zaostrzyć warunki kredytu. Dodatkowo kredytobiorca powinien otrzymać nowy harmonogram spłaty kredytu, z racji tego, że całkowity koszt pożyczki zmniejszył się o składkę ubezpieczeniową.

FAQ – najczęściej zadawane pytania

Czy ubezpieczenie kredytu zwiększa kwotę do spłaty?

Teoretycznie, ubezpieczenie wlicza się w całkowity koszt kredytu, więc podnosi kwotę do spłaty. W praktyce wygląda to nieco inaczej – kredytobiorcy dość często proponują klientom, którzy zdecydowali się na zakup dodatkowej formy ubezpieczenia o wiele lepsze warunki, obniżając np. premię czy prowizję.

Jakie rodzaje ubezpieczeń kredytu występują najczęściej?

Przy kredytach konsumenckich i hipotecznych, najbardziej popularne są wszelkiego rodzaju polisy na życie i zdrowie, a także ubezpieczenia od nieszczęśliwych wypadków czy trwałego inwalidztwa. Niektórzy pożyczkodawcy proponują ubezpieczenie od utraty pracy (przy czym, zwolnienie nie może wynikać z winy kredytobiorcy). Przy kredytach hipotecznych bardzo często spotyka się też ubezpieczenie nieruchomości oraz tzw. ubezpieczenie pomostowe.

Czy można zrezygnować z ubezpieczenia spłaty kredytu?

Tak, choć ma to konsekwencje w postaci zaostrzenia warunków spłaty kredytu. Kredytobiorca, chcący zrezygnować z ubezpieczenia kredytu, musi złożyć w banku odpowiedni wniosek, w którym poinformuje kredytodawcę, że rezygnuje z zabezpieczenia kredytu i ma na to 30 dni od zawarcia umowy. Rzecz jasna, bank ma obowiązek zwrócić opłacone już składki.

Patryk Marzec

Redaktor

Redaktor, trudniący się głównie tematyką szkód na pojeździe oraz kredytów bankowych. W Helpfind zajmuje się tłumaczeniem trudnych zagadnień z dziedziny prawa drogowego, ubezpieczeniowego i kredytowego, na prosty i zrozumiały dla każdego język.

Poznajmy się

Poprzedni artykuł

Raport BIK – jak go pobrać i czy można zrobić to za darmo?

Następny artykuł

Do czego służy harmonogram spłaty kredytu i co w nim jest?

artykuły na naszym blogu

Wiedza o odzyskiwaniu odszkodowań

Najnowsza wiedza odszkodowawcza czeka na Ciebie. Znamy się na tym!

Czytaj więcej z tej kategorii30.06.2023

9 min

Oprocentowanie a prowizja – co jest ważniejsze dla kredytobiorcy?

Co jest ważniejsze – oprocentowanie czy prowizja? Przed zaciągnięciem kredytu, warto sprawdzić, który z tych czynników ma na niego większy wpływ....

Finanse

24.01.2024

12 min

Opóźnienia w spłacie kredytu do 30 dni – jakie są konsekwencje?

Opóźnienia w spłacie kredytu do 30 dni to dość częsty problem wielu kredytobiorców w Polsce. Dowiedz się, co powinieneś zrobić w takiej sytuacji....

Finanse

01.12.2023

11 min

Kredyt gotówkowy za darmo – sprawdź, czy to możliwe

Dowiedz się, czy możesz spłacać kredyt gotówkowy bez dodatkowych kosztów....

Finanse

Uzyskaj dodatkowe środki za błędne zapisy w Twojej umowie

Analiza Twojej umowy kredytowej potrwa maksymalnie 3 dni!

Kredyty gotówkowe

Kredyty zaciągnięte po 17.01.2014 r.

Kwota do 255 550,00 PLN

10 miesięcy od zamknięcia kredytu

Bezpłatna analiza 0 zł

Zgłoś sprawę on-line