Błędy w umowie kredytowej mogą prowadzić do poważnych konsekwencji – zarówno dla kredytodawcy, jak i konsumenta. Brak wymaganych informacji, błędne obliczenia kosztów czy niezgodność z przepisami to tylko część nieprawidłowości, które mogą wystąpić. Sprawdź, na co warto zwrócić uwagę i jakie działania możesz podjąć.

Jakie są najczęstsze błędy w umowach kredytowych?

Jakie ryzyko mogą stanowić błędy w umowie kredytowej dla kredytobiorcy?

Jak rozpoznać, że Twoja umowa kredytowa może zawierać błędy?

Dlaczego profesjonalna analiza umowy kredytowej jest tak istotna?

Sankcja kredytu darmowego – jak chroni kredytobiorców?

Masz kredyt gotówkowy? Prześlij swoją umowę do bezpłatnej weryfikacji

Najczęściej zadawane pytania (FAQ)

Jakie są najczęstsze błędy w umowach kredytowych?

W umowach kredytowych mogą występować błędy, które wpływają na warunki umowy kredytowej i prowadzą do nieporozumień w trakcie spłaty kredytu.

Zdarza się, że oprocentowanie jest naliczane nieprawidłowo, w dokumentach występują ukryte koszty ujawniane dopiero po podpisaniu umowy, a także błędnie obliczone prowizje czy zawyżone bądź zaniżone wartości rzeczywistej rocznej stopy oprocentowania (RRSO).

Do najczęstszych uchybień należą:

- brak pełnych danych o wszystkich opłatach,

- literówki w kluczowych fragmentach dokumentów,

- błędne numery kont bankowych,

- niejasno sformułowane warunki dotyczące spłaty kredytu,

- klauzule abuzywne naruszające prawa konsumentów,

- nieprecyzyjne informacje na temat produktów dodatkowych (np. ubezpieczenia).

Każda z tych nieprawidłowości może stanowić podstawę do dochodzenia roszczeń przez kredytobiorcę – zarówno w trakcie trwania umowy, jak i po jej zakończeniu. W niektórych przypadkach możliwe jest nawet częściowe lub całkowite umorzenie kredytu. Dlatego tak ważne jest, aby dokładnie zweryfikować treść umowy przed jej podpisaniem.

Jakie ryzyko mogą stanowić błędy w umowie kredytowej dla kredytobiorcy?

Błędy w umowie kredytowej mogą mieć dotkliwe skutki dla konsumenta, szczególnie jeśli pozostaną niezauważone aż do momentu spłaty zobowiązania. Nieprawidłowości w zapisach umowy często prowadzą do realnych strat finansowych i trudności w zarządzaniu kredytem.

Do najpoważniejszych skutków można zaliczyć:

- Zawyżone koszty kredytu – błędne wyliczenia RRSO, ukryte opłaty, nieprawidłowe naliczanie odsetek lub brak przejrzystości w określeniu całkowitej kwoty kredytu mogą sprawić, że konsument zapłaci znacznie więcej, niż wynikało to z pierwotnych ustaleń.

- Nieświadome zaakceptowanie niekorzystnych warunków – niejasne sformułowania lub pominięcie istotnych informacji mogą wprowadzić klienta w błąd (np. co do terminu spłaty, wysokości rat czy konieczności wykupu dodatkowych usług).

- Opóźnienie i problemy ze spłatą kredytu – brak precyzyjnych zapisów może prowadzić do nieporozumień i trudności w terminowym regulowaniu zobowiązania, co może skutkować naliczaniem odsetek karnych lub wpisem do rejestru dłużników.

- Trudności w dochodzeniu swoich praw – źle skonstruowana umowa może utrudniać składanie reklamacji, a brak jasnych podstaw prawnych komplikuje dochodzenie roszczeń – zwłaszcza bez pomocy specjalistów.

- Brak możliwości skorzystania z ochrony prawnej – jeśli konsument nie rozpozna błędów w porę, może przegapić termin na złożenie oświadczenia w ramach sankcji kredytu darmowego lub nie będzie w stanie skutecznie zakwestionować nieuczciwych zapisów.

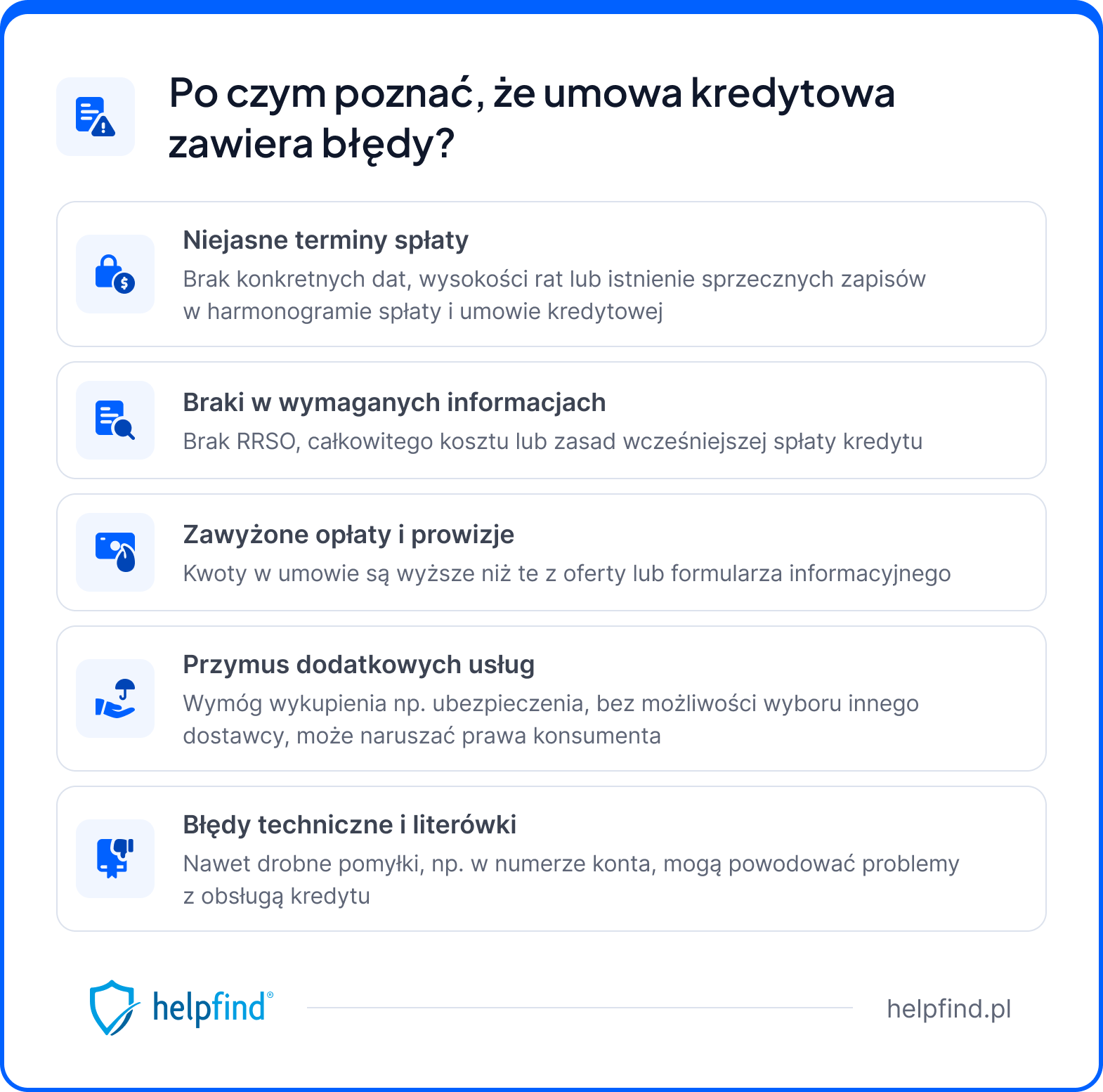

Jak rozpoznać, że Twoja umowa kredytowa może zawierać błędy?

Błędy w umowie kredytowej nie zawsze są widoczne na pierwszy rzut oka. Niektóre nieprawidłowości ukryte są w szczegółach, które mają jednak realny wpływ na koszty i zasady spłaty zobowiązania. Warto wiedzieć, na co zwrócić uwagę już na etapie podpisywania umowy, aby uniknąć problemów w przyszłości.

Po czym rozpoznać, że umowa kredytowa może zawierać błędy?

- Niejasne lub sprzeczne informacje o terminie spłaty – terminy spłaty powinny być podane jednoznacznie z określeniem dat i wysokości rat. Ich brak lub rozbieżność między harmonogramem a warunkami umowy może świadczyć o obecności błędów.

- Brak obowiązkowych elementów informacyjnych – ustawa o kredycie konsumenckim wymaga, aby umowa zawierała m.in. RRSO, całkowity koszt kredytu oraz zasady wcześniejszej spłaty kredytu. Jeśli tych danych brakuje – może być to sygnał alarmowy.

- Zawyżone opłaty i prowizje w stosunku do przedstawionych wcześniej warunków – jeśli kwoty wpisane w umowie różnią się od tych, które były prezentowane w formularzu informacyjnym lub ofercie może to oznaczać wystąpienie nieprawidłowości.

- Zapis o obowiązku skorzystania z dodatkowych usług bez możliwości wyboru – wymóg wykupienia określonego ubezpieczenia lub innego produktu bez możliwości przedstawienia własnej polisy może naruszać przepisy chroniące konsumenta.

- Błędy techniczne i literówki – choć pozornie niegroźne, mogą prowadzić do problemów przy późniejszym rozliczaniu kredytu, np. błędny numer konta może skutkować opóźnieniem lub zaksięgowaniem płatności na niewłaściwym rachunku.

Dlaczego profesjonalna analiza umowy kredytowej jest tak istotna?

Profesjonalna analiza umowy kredytowej ma kluczowe znaczenie dla ochrony interesów konsumenta. Pozwala wykryć nieprawidłowości w dokumentach, które często umykają uwadze kredytobiorcy – zwłaszcza jeśli umowa została zawarta za pośrednictwem banku lub pośrednika kredytowego.

Doświadczeni specjaliści, którzy znają obowiązujące przepisy i aktualne orzecznictwo, potrafią szybko zidentyfikować nawet drobne uchybienia. Ich wykrycie może otworzyć drogę do odzyskania pieniędzy niesłusznie naliczonych przez kredytodawcę.

Taka weryfikacja pomaga uniknąć ryzyka związanego z ukrytymi kosztami, błędnie naliczonym RRSO czy niezgodnymi z ustawą warunkami spłaty. Analiza zabezpiecza również przed konsekwencjami wynikającymi z błędnych zapisów, które mogły zostać wprowadzone nieświadomie lub przez niedopatrzenie po stronie instytucji finansowej.

Dzięki wsparciu specjalisty kredytobiorca zyskuje nie tylko jasność co do treści zawartej umowy, ale i realne narzędzie do dochodzenia swoich praw.

Sankcja kredytu darmowego – jak chroni kredytobiorców?

Sankcja kredytu darmowego o forma pomocy dla kredytobiorcy, która wynika bezpośrednio z ustawy o kredycie konsumenckim. Narzędzie to pozwala skutecznie przeciwdziałać nieuczciwym praktykom kredytodawców i gwarantuje, że umowy zawierają wszystkie wymagane informacje.

Ustawa o kredycie konsumenckim, art. 45. [sankcja kredytu darmowego]

Źródło: https://sip.lex.pl/akty-prawne/dzu-dziennik-ustaw/kredyt-konsumencki-17713510/art-45

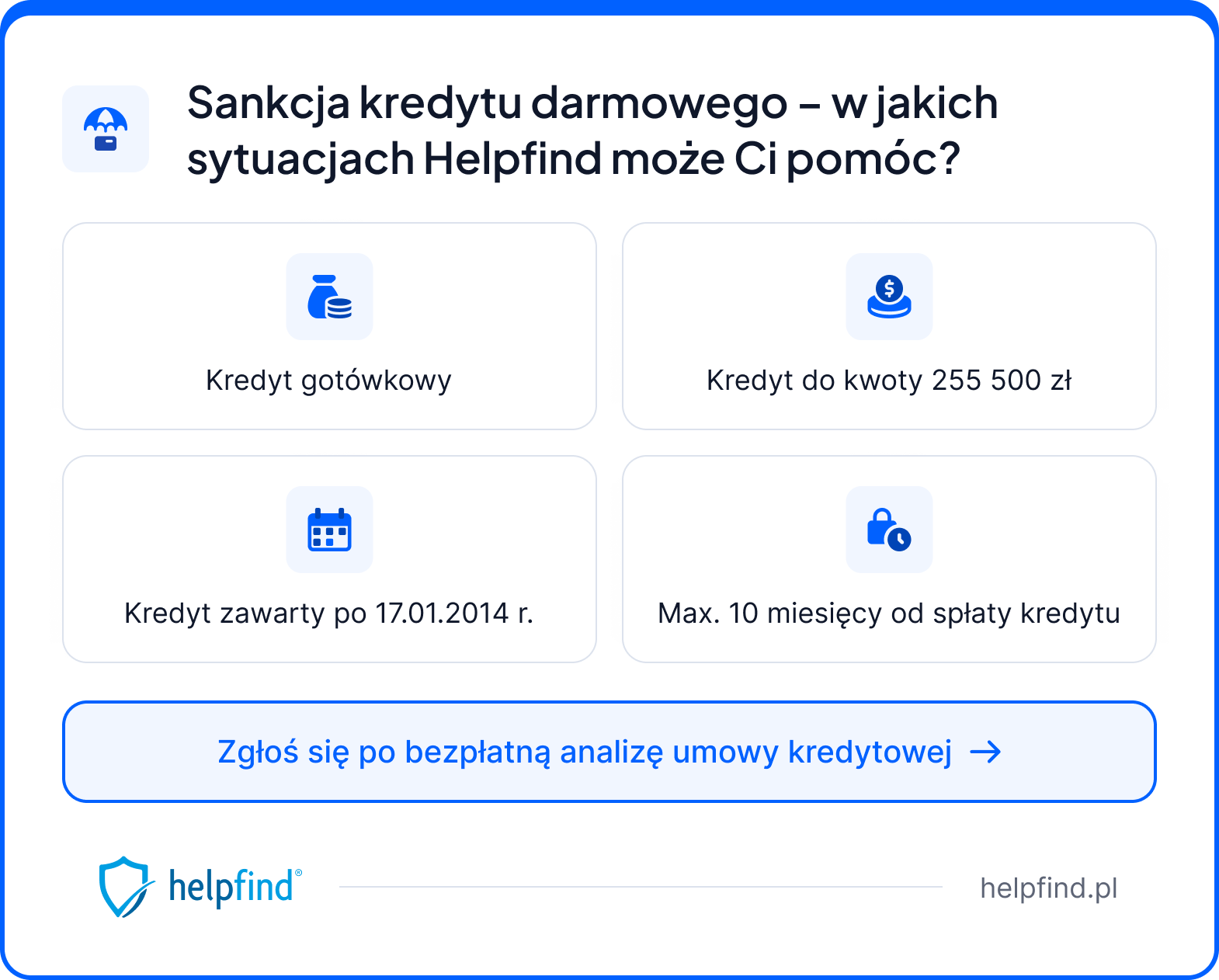

W przypadku poważnych uchybień po stronie kredytodawcy – takich jak brak informacji o całkowitym koszcie kredytu, błędne obliczenia RRSO czy niepełne dane w umowie – konsument zyskuje możliwość spłaty wyłącznie kapitału, bez żadnych dodatkowych opłat (odsetek, prowizji).

Ochrona ta obejmuje wyłącznie umowy spełniające warunki określone w ustawie – m.in. musi to być kredyt zawarty po 17 stycznia 2014 r., którego kwota nie przekracza 255 550 zł, a sama umowa dotyczy osoby prywatnej, nieprowadzącej działalności gospodarczej.

Sankcja nie tylko przywraca równowagę w relacji pomiędzy konsumentem a bankiem, ale też motywuje kredytodawców do starannego przestrzegania przepisów. W efekcie konsument nie musi już dochodzić sprawiedliwości w długotrwałych procesach – zyskuje możliwość realnego działania i odzyskania kontroli nad swoją umową. Warto sprawdzić, czy Twoja umowa spełnia warunki – być może masz prawo do darmowego kredytu.

Masz kredyt gotówkowy? Prześlij swoją umowę do bezpłatnej weryfikacji

W wielu przypadkach umowy kredytu gotówkowego zawierają błędy – mogą to być nieścisłości w wyliczeniach, brak wymaganych informacji czy nieprawidłowości w zapisach dotyczących kosztów. Takie uchybienia nie zawsze są oczywiste, dlatego warto rozważyć dokładne sprawdzenie umowy kredytowej.

Jeśli podejrzewasz, że Twoja umowa kredytowa zawiera błędy, zgłoś się do Helpfind, gdzie skorzystasz z bezpłatnej analizy umowy kredytowej. Nasi specjaliści zweryfikują, czy dokument został przygotowany zgodnie z ustawą i czy znajdują się w nim uchybienia, które mogą stanowić podstawę do zastosowania sankcji kredytu darmowego.

W przypadku wykrycia błędów i nieprawidłowości, otrzymasz od nas propozycję zawarcia umowy cesji wierzytelności – wówczas przejmiemy sprawę i po podpisaniu dokumentów wypłacimy ustaloną kwotę w ciągu 21 dni roboczych.

Najczęściej zadawane pytania (FAQ)

Jakie błędy w umowie mogą pozostać niezauważone przez lata?

Najbardziej problematyczne są te uchybienia, które nie mają natychmiastowego wpływu na wysokość rat, np. brak informacji o całkowitym koszcie kredytu, ukryte opłaty czy niejasne warunki wcześniejszej spłaty. Konsumenci często odkrywają je dopiero wtedy, gdy próbują spłacić kredyt przed czasem lub składają reklamację.

Czy można podpisać poprawioną wersję umowy kredytowej po jej zawarciu?

Tak, w niektórych przypadkach bank lub instytucja finansowa może zaproponować aneks do umowy, który koryguje wcześniejsze błędy. Warto jednak zachować ostrożność – nie każdy błąd da się naprawić aneksem, a czasem podpisanie nowego dokumentu może pozbawić konsumenta możliwości skorzystania z sankcji kredytu darmowego.

Czy sankcja kredytu darmowego może być zastosowana w przypadku kredytu hipotecznego?

Nie. Kredyty hipoteczne nie podlegają przepisom ustawy o kredycie konsumenckim w zakresie sankcji kredytu darmowego. Ten mechanizm dotyczy wyłącznie kredytów konsumenckich o określonych parametrach (głównie gotówkowych i ratalnych). W przypadku kredytów hipotecznych obowiązują odrębne regulacje i procedury ochrony konsumenta.

Dominika Krysiak

Na bieżąco śledzi oraz analizuje sytuację Frankowiczów w Polsce. Stara się poruszać te problemy oraz tematy, które najbardziej interesują osoby posiadające kredyt w helweckiej walucie. Prywatnie miłośniczka górskich wędrówek i dobrego amerykańskiego kina.

Poznajmy się

Poprzedni artykuł

Uszkodzony zderzak – co zrobić, jak ocenić zakres uszkodzeń?

artykuły na naszym blogu

Wiedza o odzyskiwaniu odszkodowań

Najnowsza wiedza odszkodowawcza czeka na Ciebie. Znamy się na tym!

Czytaj więcej z tej kategorii29.01.2025

17 min

Czym jest RRSO i jak wpływa na koszt Twojego kredytu?

RRSO to jeden z czynników, który wpływa na całkowity koszt kredytu....

Finanse

27.02.2026

13 min

Upadłość konsumencka – czym jest, kiedy ogłosić i jak przebiega?

Upadłość konsumencka – czym jest, kogo dotyczy i jak przebiega postępowanie? Poznaj warunki ogłoszenia, zakres oddłużenia oraz konsekwencje prawne i f...

Finanse

15.07.2025

16 min

Ustawa o kredycie konsumenckim – co reguluje i jak chroni klientów?

Ustawa o kredycie konsumenckim – sprawdź, co reguluje, jakie masz prawa jako klient i co muszą zapewnić banki oraz instytucje pożyczkowe....

Finanse

Uzyskaj dodatkowe środki za błędne zapisy w Twojej umowie

Analiza Twojej umowy kredytowej potrwa maksymalnie 3 dni!

Kredyty gotówkowe

Kredyty zaciągnięte po 17.01.2014 r.

Kwota do 255 550,00 PLN

10 miesięcy od zamknięcia kredytu

Bezpłatna analiza 0 zł

Zgłoś sprawę on-line